央票是什么

央票,乍听名字,感觉就很霸气。

中央银行票据 (Central Bank Bill) 是中央银行为调节商业银行超额准备金而向商业银行发行的短期债务凭证,其实质是中央银行债券。

之所以叫“中央银行票据”,是为了突出其短期性的特点。

从已发行的央行票据来看,期限最短的是3个月,最长的也只有3年。

一般而言,中央银行会根据市场状况,采用利率招标或价格招标的方式,交错发行3月期、6月期、1年期和3年期票据,其中以1年期以内的短期品种为主。

央票是央行调节基础货币的一项货币政策工具,目的是减少商业银行可贷资金量。商业银行在支付认购央票的款项后,其直接结果就是可贷资金量的减少。

简单来讲,央票可以理解为央妈自己开出的一张借条,目的是向市场借钱,和别的借条类似,这个借条里也会注明借钱的期限和利率。当央妈开始向市场借钱的时候,意味着市场上的钱被回收,流动性减少,从而达到收紧货币的目的。

小课堂第一讲

央行的货币政策工具有哪些?

咱们今天说的央票,属于央行一系列货币政策工具之一。

所谓“货币政策工具”是中央银行为达到货币政策目标而采取的手段。

为实现央行的最终目标有一个传导机制,并有一个时间过程。

一般是:中央银行运用货币政策工具—操作目标—中介目标—最终目标。

也就是中央银行通过货币政策工具的运作,影响商业银行等金融机构的活动,进而影响货币供应量,最终影响国民经济宏观经济指标。

根据货币政策工具的调节职能和效果来划分,货币政策工具可分为:

常规性货币政策工具,或称一般性货币政策工具,是最主要的货币政策工具,包括:①存款准备金制度②再贴现政策③公开市场业务,被称为中央银行的 “三大法宝”。主要是从总量上对货币供应和信贷规模进行调节。

还有就是选择性的货币政策工具、补充工具和新工具这三大类。

值得一提的是新工具。

其中包括有我们经常提到的“酸辣粉”即“常备借贷便利(Standing Lending Facility,简称SLF)”。

2013年11月6日,我国央行网站新增“常备借贷便利”栏目,标志着这一新的货币政策工具开始正式使用。

所谓“酸辣粉”就是商业银行或金融机构根据自身的流动性需求,通过资产抵押的方式向中央银行申请授信额度的一种更加直接的融资方式。

此外,央行的货币政策工具还有“麻辣粉”即中期借贷便利(Medium-term Lending Facility,简称MLF)和“特麻辣粉”即定向中期借贷便利(Targeted Medium-term Lending Facility,简称TMLF)等。

小编为大家从央行官网找到了所有的货币政策工具,对此感兴趣的朋友可以去央行官网多了解了解。

央票发行源于何时

央票是从2003年开始发行的,主要是为了对冲我国于2001年底加入WTO后,大量的外汇换成人民币导致的流动性过剩。

2008年金融危机以前,发行央票是央行最常用的货币工具之一。

2010年,我国央票的发行量达到4.66万亿的历史顶峰。

随后由于各种因素,包括外汇占款下降,其它货币调控工具的兴起,自2013年后央票逐步退出公开市场操作。

直到2018年9月20日,央行和香港特别行政区金融管理局签署了《关于使用债务工具中央结算系统发行中国人民银行票据的合作备忘录》,旨在便利央行在香港发行央票。

2018年11月7日,央行首次在香港发行了200亿元离岸央票,其中100亿元3个月期央票中标利率为3.79%,100亿元1年期央票中标利率为4.20%。

大约3个月后,2019年2月13日,央行第二次通过香港金管局债务工具中央结算系统(CMU)债券投标平台发行人民币央票,其中3个月期和1年期央票各100亿元,中标利率分别为2.45%和2.80%。

距离上次发行基本间隔了3个月,2019年5月15日,央行第三次在香港成功发行了两期央票,其中3个月期和1年期央行票据各100亿元,中标利率分别为3.00%和3.10%,发行全场投标总量超过1000亿元,认购主体包括商业银行、基金、投资银行、中央银行、国际金融组织等各类离岸市场投资者。

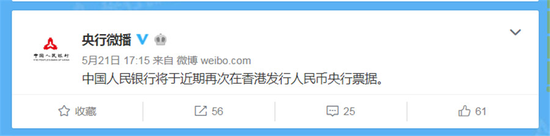

很快,央票将第四次登陆香港。

小课堂第二讲

离岸金融市场(offshore finance market)

离岸金融市场是指主要为非居民提供境外货币借贷服务的国际金融市场,亦称境外金融市场。

其特点可简单概括为,市场交易以非居民为主,基本不受所在国法规和税制限制。

世界主要的离岸金融市场有英国伦敦、美国、日本东京、瑞士、中国香港、新加坡、卢森保以及南美洲、欧洲、中东及亚太纽约、地区的岛屿国家或地区,如开曼群岛、维京、百幕大等。

就业务范围来看,离岸金融市场有混合型、分离型、避税或避税港型及渗漏型等离岸金融市场。

离岸金融市场的作用:推动经济全球化发展;为经济发展提供资金;调节各国的国际收支;促进金融业的国际化;引导国际资本流动。

稳市场央票持续发力

对于此次央行公布将于近期第四次在香港发行央票的消息,大家给出了什么样的反馈呢?

为此,小编搜集了来自各方的反应,其中既有官方的认证,还有来自市场的观点看法。

央行方面表示,香港人民币央行票据的连续成功发行,既丰富了中国香港市场高信用等级人民币投资产品系列和人民币流动性管理工具,满足了市场需求,也有利于完善香港人民币债券收益率曲线,有助于推动人民币国际化。

香港金管局总裁陈德霖曾表示,离岸人民币市场对于优质和高流动性的人民币资产需求旺盛,中国人民银行在港发行票据可进一步满足市场需求,为金融机构管理人民币流动性提供更多选择。

香港市场观点认为,央行改变之前每个季度发行离岸央票的频率,表明在当前形势下,央行拟通过收紧离岸流动性,进一步释放维稳人民币的信号。

川财证券在其研究报告中提出,央行在港发行央票的主要目的是回收离岸人民币的流动性,从而稳定汇率。同时,央行通过香港金管局可以直接面向离岸市场参与者,加强了与市场的沟通,从而进一步稳定了当前的市场对于汇率的预期。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张译文