顶尖财经网(www.58188.com)2024-12-2 8:11:05讯:

申万宏源宏观

若暂不考虑特朗普关税、驱逐移民政策影响,2025年美国CPI同比中枢可能下移至2.4%左右,2025年末约在2%左右,核心CPI同比中枢下降至3%左右,虽然整体趋势仍在降温,但是去通胀步伐相较2024年更加迟缓。

摘要

通胀预期并非“特朗普交易”的主要宏观逻辑。2025年,经济的内生力量或推动美国继续缓慢“去通胀”,但叠加特朗普关税2.0和驱逐移民政策后,是否会转变为“再通胀”压力?

热点思考:特朗普2.0:从“去通胀”到“再通胀”?

一、“特朗普交易”中,隐含了多少“通胀预期”?

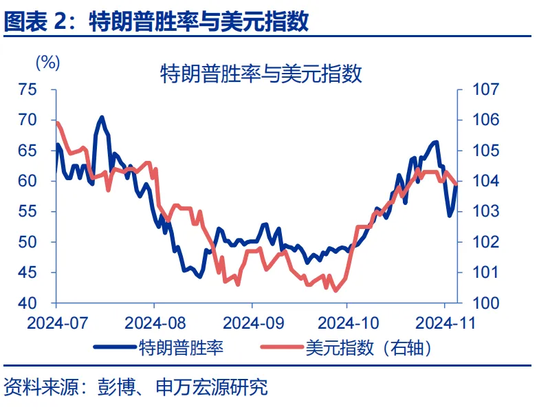

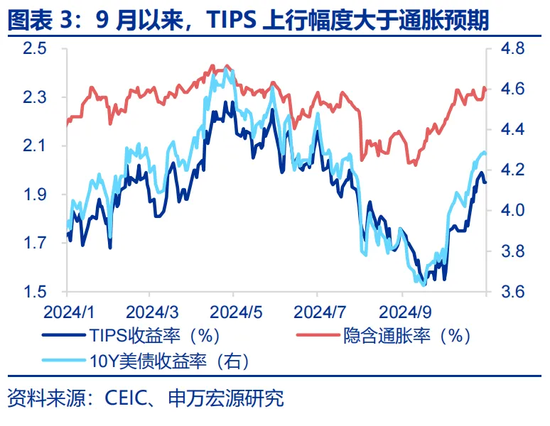

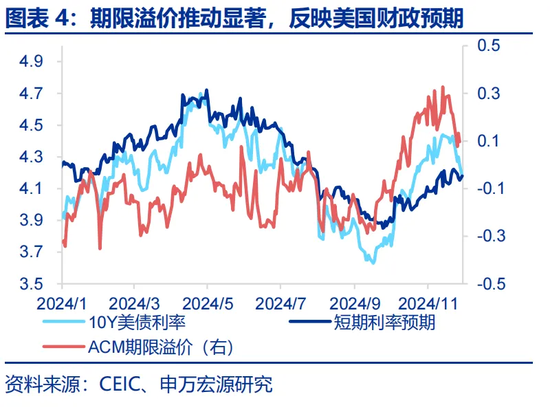

下半年海外市场波动剧烈,9月以来美债利率、美元指数上行,其实是“特朗普交易”驱动,通胀并非主线。9月以来,TIPS利率上行幅度远超隐含通胀预期,同时期限溢价上行幅度明显强于短期利率预期。近期美债利率回落则反映美联储降息预期升温,以及贝森特财长预期。

但是,近期公布的数据(PCE通胀)显示,短期内美国通胀压力仍在持续加大,且特朗普政策对于推升通胀的含义可能更大,未来美国通胀对于市场主线的影响是否还有带发酵?美国通胀是处于“最后一英里”的黄昏,还是“二次通胀”的前夜?

二、不考虑特朗普2.0,美国内生性通胀的粘性有多强?

从2024年美国通胀核心驱动因素来看,核心非房租服务、能源通胀趋势可能为降温,耐用品通胀可能后续小幅升温。1)美国薪资增速有一定回落空间,或驱使服务通胀降温。2)若全球油价回落,则能源分项可能有一定降温空间,但空间可能不大。3)耐用品通胀在2024年下半年温和复苏, 2025年耐用品通胀上行弹性可能在美债利率回落阶段更大。

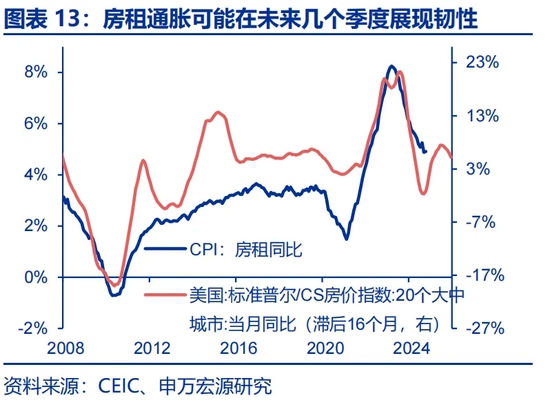

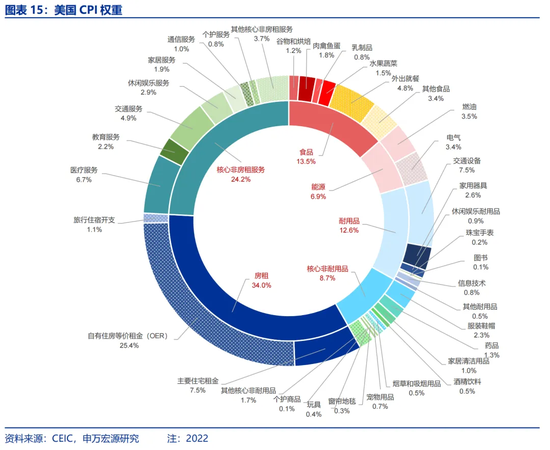

此外,由于房租分项在美国CPI中权重达1/3,其趋势也极为重要。根据前期房价传导,美国房租通胀自2024年下半年至2025年上半年可能阶段性存在韧性,阻滞整体CPI降温,但2025年中期之后房租通胀可能会展现出更大回落空间。

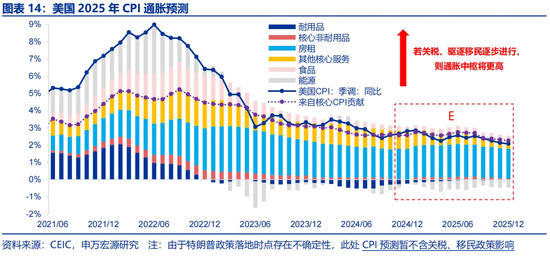

综合上文分析,若暂不考虑特朗普关税、驱逐移民政策影响,2025年美国CPI同比中枢可能下移至2.4%左右,2025年末约在2%左右,核心CPI同比中枢下降至3%左右,虽然整体趋势仍在降温,但是去通胀步伐相较2024年更加迟缓。

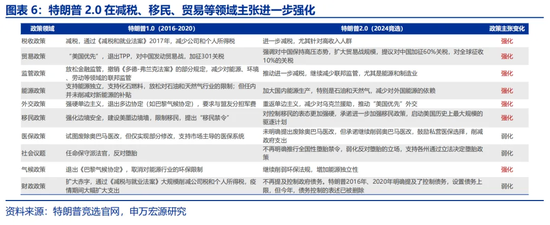

三、考虑特朗普2.0,美国“再通胀”压力有多大?

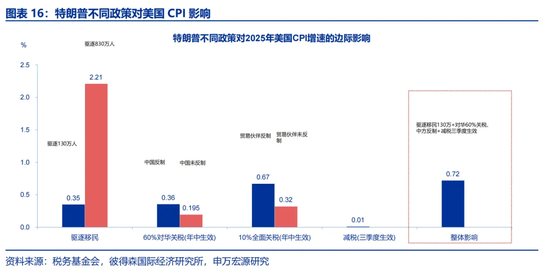

若考虑进关税、驱逐移民政策,2025年美国CPI同比中枢可能更高,特朗普政策可能将是决定美国2025年CPI通胀趋势的主线。如果考虑特朗普政策的外生冲击,对华加征60%关税、对其他国家加征10%关税、驱逐非法移民(130万人)可能分别抬升美国CPI同比中枢约0.4、0.6、0.4个百分点,累计1.4个百分点(如果考虑关税反击,累计或将超过2个百分点 )。

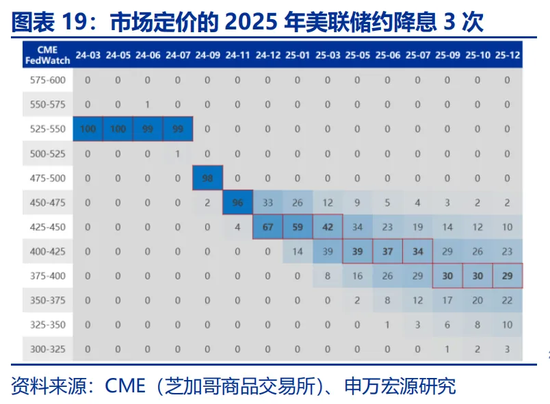

展望美联储货币政策,我们倾向于认为12月不降息,2025年上半年降息1次,下半年降息2次,2025年底利率区间下降至375-400bp。关键假设是2025年中左右关税2.0开始落地、并对下半年经济产生降温效果。与此同时,如果仅对中国加征关税,通胀效应或较为温和。

风险提示:地缘政治冲突升级;美国经济放缓超预期;美联储再次转“鹰”

报告正文

通胀预期并非“特朗普交易”的主要宏观逻辑。2025年,经济的内生力量或推动美国继续缓慢“去通胀”,但叠加特朗普关税2.0和驱逐移民政策后,是否会转变为“再通胀”压力?

(一)“特朗普交易”中,隐含了多少“通胀预期”?

下半年海外市场波动剧烈,9月以来美债利率、美元指数上行,其实是“特朗普交易”驱动,通胀并非主线。大选落地之前,特朗普胜率与美元指数、美债利率走势有较强关系。进一步拆分美债利率上行结构,一方面,9月以来TIPS利率上行幅度远超隐含通胀预期,显示市场对美联储、经济预期是主导美债利率上行的主要因素。另一方面,9月以来期限溢价上行幅度明显强于短期利率预期,显示市场对美国财政预期驱动美债利率上行。近期美债利率的回落也是阶段性反映美联储降息预期升温,以及贝森特财长预期。

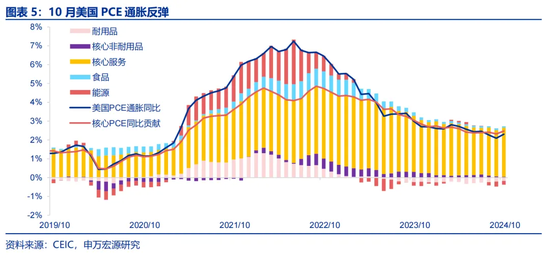

但是,近期公布的数据显示,短期内美国通胀压力仍在持续加大,且特朗普政策对于推升通胀的含义可能更大,未来美国通胀对于市场主线的影响是否还有带发酵?美国通胀是处于“最后一英里”的黄昏,还是“二次通胀”的前夜?1)10月美国PCE通胀同比2.3%,较9月回升0.2个百分点,服务通胀走强是主要驱动力。同时,10月美国居民实际可支配收入同比2.7%,也较上月进一步提升。2)特朗普政策组合中,减税、驱逐移民、关税三大政策均可能推升通胀,唯有传统能源政策可能降低油价,但是能够抵消多少通胀压力?

(二)不考虑特朗普2.0,美国内生性通胀的粘性有多强?

由于关税、驱逐移民政策落地时间、具体政策存在不确定性,我们在此部分确定未来美国“内生性”通胀压力有多大。而且,分析未来,需先回溯2024年美国“去通胀”路程,特别是近期几个月通胀的反弹是否能够持续。

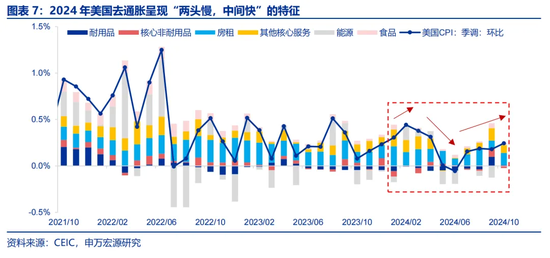

2024年,美国去通胀呈现“两头慢,中间快”的特征,据此可分为三大阶段:1-4月、5-7月、8月至今。1)2024年1-4月间,美国CPI环比均值为0.36%,明显强于去年末,能源、核心非房租服务是主要驱动力。2)2024年5-7月间,美国CPI环比均值仅0.03%,明显弱于1-4月0.36%的均值,主要拖累来自于能源、核心非房租服务,3)2024年8月至今(10月),美国CPI环比均值为0.20%,明显较5-7月反弹,主要动力来自于耐用品、核心非房租服务。

可见,美国2024年CPI环比波动主要由核心非房租服务、能源、耐用品驱动,而经济景气程度均或多或少是影响这些通胀分项的重要因素,这些分项可能在2025年出现哪些变化?

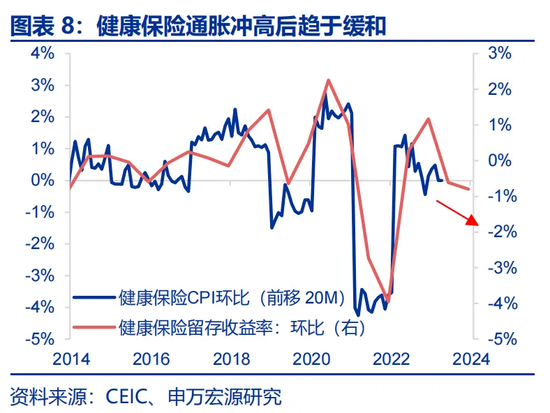

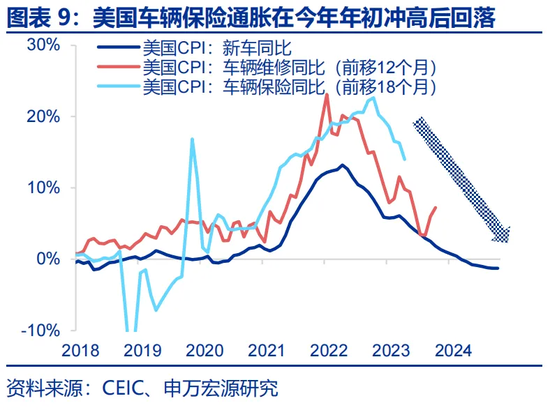

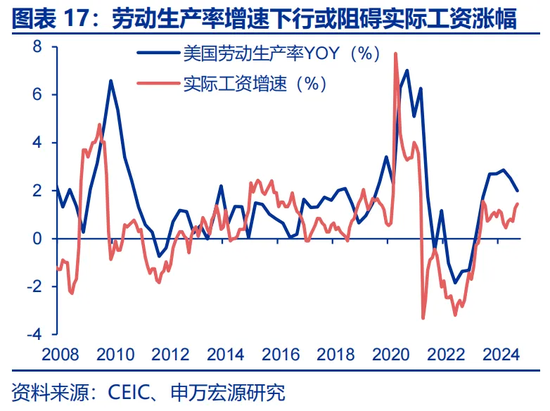

1)2024年1-4月,核心非房租服务通胀走强具备结构性因素,但8-10月的反弹更多与就业市场韧性相关。未来随着美国就业市场走弱,核心非房租服务通胀在2025年趋势仍为降温。核心非房租服务通胀几乎主导了2024年美国CPI环比三阶段走势。在1-4月期间,核心非房租服务通胀走强并非薪资高增驱动,而是与交运保险(滞后体现前期车价上涨)、健康保险服务(滞后体现健康保险留存收益率)通胀自身逻辑推动有关,但这两者逻辑都偏短期性 ,在今年下半年也均有所缓和。在8-10月期间,核心非房租服务通胀走强则主要与美国薪资增速反弹相关,也就是与经济景气程度的改善相关。基准情形下,明年美联储利率绝对水平可能仍然对经济具备一定限制性,导致美国就业市场趋势仍为走弱,名义薪资增速有一定回落空间,因此美国2025年核心非房租服务趋势可能为温和回落。

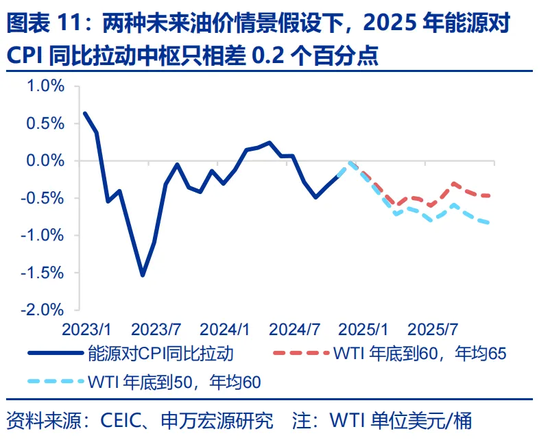

2)2024年全球油价的波动背后,海外(美国)经济预期变化、特朗普政策预期是重要驱动力。基准情形下,美国2025年能源分项可能有一定降温空间,这将进一步改善交运服务、非耐用品通胀。2024年以来,美国CPI环比最大的波动来源是能源分项。今年以来,全球油价的主要驱动因素分别为海外经济预期、原油增产预期,如年初的几个月美国经济各项数据较为强劲,对于油价上行有所帮助;但4月之后油价进入波折下跌的阶段,一方面美国经济预期阶段性走弱,另一方面特朗普胜选预期强化,其政策倾向导致原油供给增加的预期增强,促使油价回落,使得能源通胀降温。特朗普业已赢得美国大选,2025年油价从供给侧来看可能存在回落空间,当然这也将取决于未来海外服务消费节奏。但是,通过油价回落来降低美国CPI通胀的空间可能是比较有限的,如相比2025年末WTI油价回落至60美元/桶与回落至50美元/桶的情景,2025年能源对美国CPI同比拉动中枢只相差0.2个百分点。

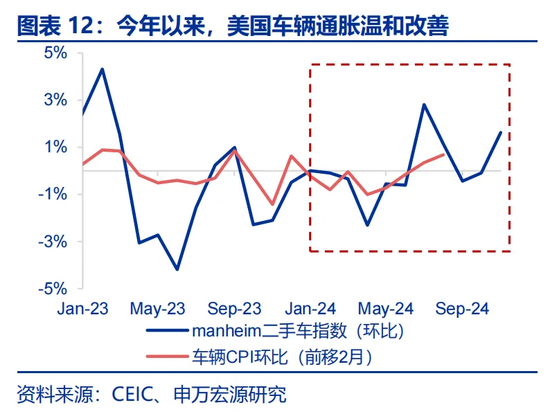

3)2024年下半年美国耐用品通胀温和复苏,或与美国居民净资产财富效应较强、经济健康相关。2025年耐用品通胀上行弹性可能在美债利率回落阶段更大。2024年下半年耐用品通胀出现了温和复苏,且Manheim二手车价格作为车辆通胀的短期领先指标,似乎指向2024年内车辆通胀、耐用品通胀可能继续复苏,如何理解?耐用品通胀的小幅恢复,或与过去几个季度耐用品消费的改善相关,也就是说反映的是美国居民净资产财富效应较强、经济健康。若2025年前期关税、驱逐移民预期推升10Y美债利率,则有可能小幅抑制美国耐用品通胀、消费,美债利率回落之后耐用品通胀上行弹性可能更大。

此外,由于房租分项在美国CPI中权重达1/3,其趋势也极为重要。根据前期房价传导,美国房租通胀自2024年下半年至2025年上半年可能阶段性存在韧性,阻滞整体CPI降温,但2025年中期之后房租通胀可能会展现出更大回落空间。

综合来看,若暂不考虑特朗普关税、驱逐移民政策影响,2025年美国CPI同比中枢可能下移至2.4%左右,去通胀步伐放缓。由于特朗普关税、移民政策落地时点、政策细节均存在不确定性,我们在此处预测暂不考虑政策上述两项政策影响,内生情形下(即不考虑特朗普关税、驱逐移民政策),2025年美国整体CPI同比的中枢水平或下移至2.4%左右,2025年末约在2%左右,核心CPI同比中枢下降至3%左右,虽然整体趋势仍在降温,但是去通胀步伐相较2024年更加迟缓。

(三)考虑特朗普2.0,美国“再通胀”压力有多大?

但是,若考虑进关税、驱逐移民政策,2025年美国CPI同比中枢可能更高,特朗普政策可能将是决定美国2025年CPI通胀趋势的主线。如果考虑特朗普政策的外生冲击,对华加征60%关税、对其他国家加征10%关税、驱逐非法移民(130万人)可能分别抬升美国CPI同比中枢约0.4、0.6、0.4个百分点,累计1.4个百分点(如果考虑关税反击,累计或将超过2个百分点 )。

除了特朗普政策之外,还有一些因素也可能影响美国通胀前景,如劳动生产率增速回落可能性。2022年初加息以来,美联储较好地兼顾了“双重使命”,得益于健康的私人部门资产负债表和劳动力市场的供给侧逻辑。随着劳动力市场从“均衡化”到“松弛化”,以及劳动生产率增速的放缓——通胀的进一步下行或将以就业或增长为代价。在11月FOMC例会中,鲍威尔表达出了对劳动生产率增速回落的担忧,暗指美国核心通胀的粘性或超预期,同时居民实际收入、经济增速可能走弱。

对于美联储来说,美国2025年CPI同比内生/基本面趋势仍是向下的,但若考虑进特朗普关税、驱逐移民政策、劳动生产率增速回落可能性,有可能推升全年通胀中枢。展望美联储货币政策,我们倾向于认为12月不降息、2025年1季度降息1次,下半年降息2次,2025年底利率区间下降至375-400bp。关键假设是2025年中左右关税2.0开始落地、并对下半年经济产生降温效果。与此同时,如果仅对中国加征关税,通胀效应或较为温和。

风险提示:

1、地缘政治冲突升级。俄乌冲突尚未终结,巴以冲突又起波澜。地缘政治冲突或加剧原油价格波动,扰乱全球“去通胀”进程和“软着陆”预期。

2、美国经济放缓超预期。关注美国就业、消费走弱风险。

3、美联储再次转“鹰”。若美国通胀展现出更大韧性,可能会影响美联储未来降息节奏。

责任编辑:郭建