顶尖财经网(www.58188.com)2022-4-1 16:51:46讯:

一、要闻速递

1.公募基金去年盈利超7000亿元

数据显示,截至2022年3月31日,公募基金2021年年报披露完毕。在震荡行情中,公募基金依然交出一份不错的成绩单:整体盈利7171.89亿元。另一方面,2020年权益产品的高光时刻已经不再,2021年固收类产品变身公募的“盈利担当”。

2.机构投资者持基占比提升

数据显示,截至去年年末,在21万亿份公募基金中,机构投资者持有份额为10万亿份,占比47.34%,较2021年上半年末的46.33%上升了1个百分点。

具体来看,截至去年年末,机构投资者持有股票型基金4041.67亿份,相较去年上半年末的2978.24亿份增加1063.43亿份。相应的,机构投资者对股票型基金的持有占比,由去年上半年末的24.32%提升至去年年底的27.24%。

3.基金隐形重仓股表现悬殊

最新披露的2021年公募基金年报显示,不少隐形重仓股的抢眼表现,推高了基金净值。部分年内业绩欠佳的基金,也同隐形重仓股的大跌密不可分。

今年以来表现抢眼的金元顺安元启灵活基金,同样得益于隐形重仓股的贡献,其中标准股份、达意隆、张家界等今年以来股价表现强势,龙头股份、耀皮玻璃等均有短期强势表现。这为该基金的净值上涨助力不少。

同上述表现抢眼的基金相比,部分今年以来表现欠佳的基金,则是因为隐形重仓股的拖累。以睿远成长价值为例,在去年仅仅赚了不足3%的情况下,今年以来最大跌幅依然接近29%,除了其重仓股表现疲软以外,还同其重仓股的大跌有关。

4.葛兰“腰部”持仓来了

中欧基金最新披露的年报信息显示,葛兰管理的中欧医疗健康2021年净值为-6.55%,2021年下半年净值下降比较多,达-24.36%。

不过,这并不妨碍葛兰对创新药的青睐。去年下半年以来,随着基民持续加仓葛兰基金产品,中欧医疗健康的规模明显上升,葛兰也对创新药、创新医疗器械等相关股票进行了重点加仓。

其中,药明康德、泰格医药、康龙化成等创新药产业链个股加仓幅度超100%,中药龙头片仔癀也获其大肆加仓,加仓幅度达183.62%。而在第11名和第20名之间,葛兰也对部分创新药进行了大肆加仓,昭衍新药、药石科技两只创新药产业链股票获增持幅度接近500%。长春高新、美迪西等相对2021年上半年持仓则有所减少。

5.周期类基金业绩霸榜

截至3月31日,数据显示,全市场有20只基金净值今年以来涨超20%,10只基金涨超30%。这些基金均重仓原油、地产、豆粕、煤炭等行业,以QDII或指数基金为主。其中,国泰大宗商品、嘉实原油以今年以来涨超40%的净值增长率领跑,涨幅分别为40.8%、40.28%,与排名最后的基金相比,相差逾70个百分点。

二、基金视点

1.安信基金张翼飞:看好四大行业的投资机会

张翼飞表示,债券市场性价比略有改善,但仍然偏谨慎,倾向于等待后续更好的配置机会。在久期及杠杆的运用上依然偏谨慎,以低风险、高等级债券为主。转债方面,张翼飞认为,今年转债市场有一定调整,性价比有所改善,但仍然略偏贵,倾向于等待更好的介入机会。当前,各个转债主体、转债与股票市场的分化较大,不少标的具有较好的风险收益比。坚持自下而上从基本面方面着手,并结合期权定价精选转债标的进行配置。

2.华富基金:人工智能产业处于景气向上阶段

展望未来,华富基金指数投资部表示,新能源、半导体等行业增速或将从高峰逐渐滑落,市场将更青睐业绩趋势稳定,估值处于低位的行业。受疫情影响,无接触式的人工智能产品以及人工智能医疗的需求将大大增加,另外在数字经济大力发展的政策背景下,未来人工智能也将在越来越多的领域实现应用落地,相关企业的二次增长可期,人工智能长期依然是值得布局的重要方向。

3.百嘉基金:当前可关注新兴产业的成长机会

展望未来投资机会,百嘉基金表示,经年初至今的调整,市场整体估值水平由之前的合理区间下探至较低区间水平,结合部分行业业绩增速和市场估值水平来看,中长期结构性机会凸显。接下来随着年报的披露,各行业进入业绩验证的窗口期,可以继续关注数据逐步得到印证、产业出现拐点的新兴产业的成长机会。另外,短期受疫情反复所引发的消费类等板块调整,因政策预期逐步向好再次提供了长期的配置机会。还有此前跌幅较大的弹性品种因预期的改善或将迎来较好的修复期。基于对流动性的乐观预期,二季度流动性对于估值或将起提升作用,当前或可以保持适度的乐观。

4.招商基金侯昊:白酒仍是业绩较为确定的行业

侯昊表示,在经历持续震荡后大盘风格的估值性价比在逐渐提升,且筹码结构已恢复相对合理,2022年大盘风格或将更为占优,白酒行业依然是消费行业中为数不多的业绩较为确定的行业和板块。

侯昊认为,一方面,2022年市场将进一步追求盈利稳定性,大盘盈利预期较为稳定;另一方面,经历了2021年的持续上行后,中小盘估值性价比已有所下降,而大盘在经历持续震荡后估值性价比逐渐提升,且筹码结构已恢复相对合理。伴随疫情防控体系进一步完善,消费行业有望出现估值及业绩修复。白酒板块方面,侯昊表示,白酒股经历了前面两年业绩和资金面驱动的行情后,2021年在业绩驱动、舆情变化、激励落地和提价的影响下震荡波动加大。现阶段整体说来,白酒股的估值已较为合理,接近2018年初和2020年年中的位置,白酒行业依然是消费行业中为数不多的业绩较为确定的行业和板块。

5.中信保诚基金孙浩中:选择相对独立于经济周期、顺政策主线的方向

站在当前时点,在孙浩中看来,“政策底”已然明朗。展望未来,超预期的可能性更多来自国内的政策放松,风险点和不确定性更多来自海外,包括美联储加息缩表进程、俄乌冲突对全球大宗品的中期影响等。

谈及自己后续的关注方向,孙浩中表示,一方面,科技成长的估值或拥挤度压力均显著改善,情绪修复窗口底部关注业绩确定性方向,包括新能源、半导体、军工等;另一方面,“稳增长”方向明确,地产、建筑等或仍有修复空间。

三、基金净值

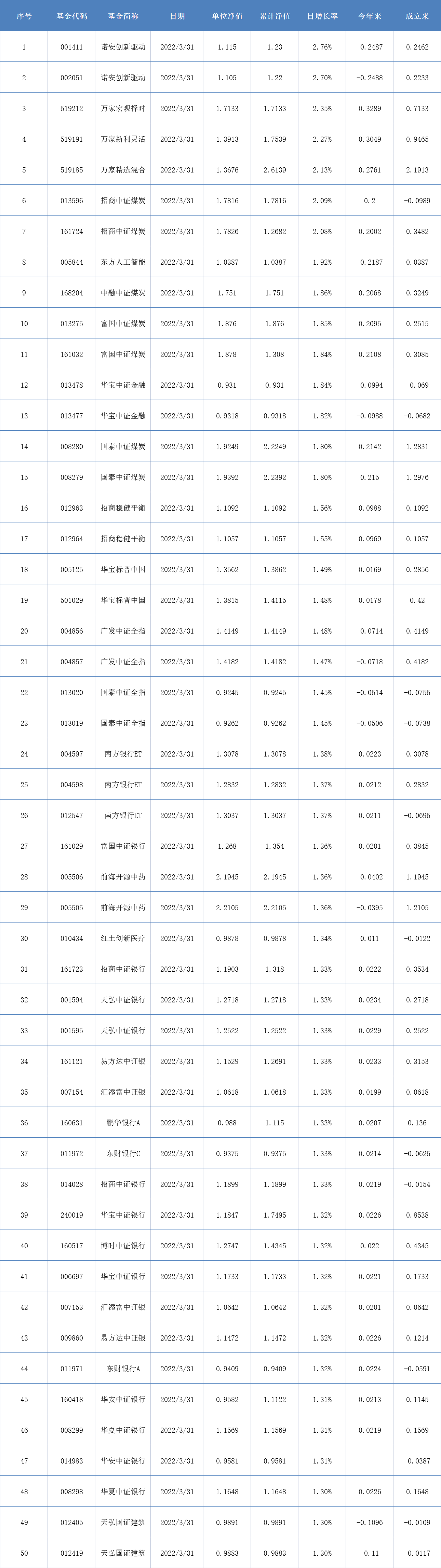

开放式基金净值上涨TOP50:

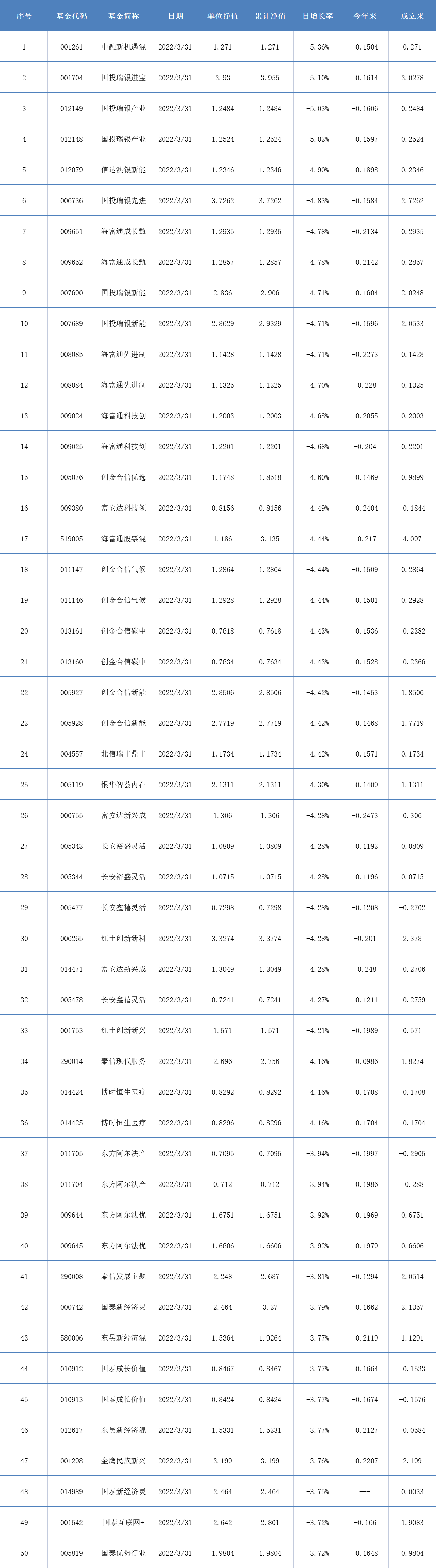

开放式基金净值下跌TOP50: