证监会发布的再融资新规令不少上市公司不得不终止或调整增发计划,从另一个角度来看,上市公司终止非公开发行,也必然会使券商的投行业务受到影响。有券商人士表示,再融资新政对投行潜在项目的影响较大,长期来看,投行的再融资业务收入会出现明显的减少。

那么,哪家券商受影响最大呢?

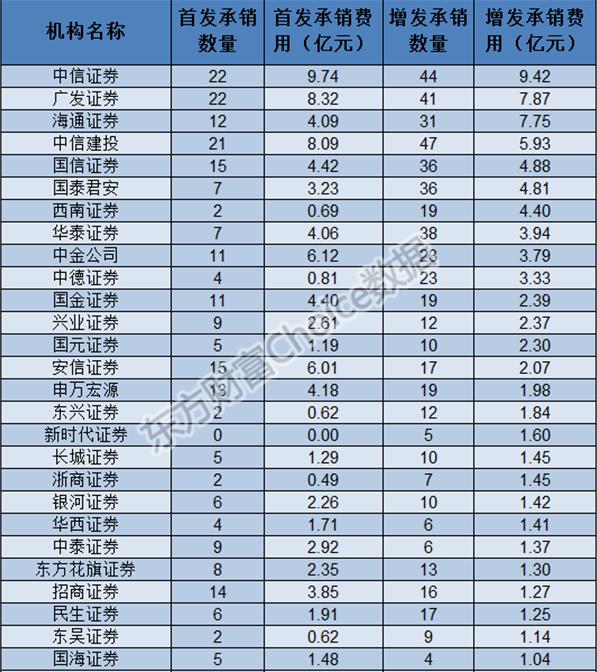

根据东方财富Choice数据显示,2016年以来,64家券商合计承销了685个增发项目,承销增发规模达到15132.85亿元,合计获得承销费用100.16亿元。其中,中信证券承销增发项目的收入最多,达到9.42亿元,此外,广发证券、海通证券、中信建投的增发承销费用也都超过5亿元。

从承销数量来看,中信建投承销增发项目的数量最多,去年以来合计达到47家。中信证券、广发证券、华泰证券、国信证券、国泰君安、海通证券承销增发项目的数量也较多,都在30个以上。

一位券商人士认为,再融资新政对投行潜在项目的影响很大,再融资业务未来会面临萎缩。短期内,影响并不是太明显,因为在会项目按照老规则处理,对投行而言,尚有一年过渡期,但长期来看,再融资业务收入会有明显的下滑。

去年以来增发承销收入过亿元的券商:

(数据来源:东方财富Choice数据)

也有不少观点认为,再融资新规虽然会对券商投行收入产生负面影响,但IPO加速带来的收入增加可以弥补这一块减少的收入。

华泰证券非银分析师沈娟表示,此次监管层进一步完善再融资政策,力度大幅收紧,短期来看对再融资规模影响较大,整体业务规模将缩减。但在IPO加速、可转债及配股发行或回暖的环境下,预计投行整体业务规模下滑压力不大。

中泰证券研报指出,证监会修订非公开发行细则中“定价基准日的明确”和“新发行董事会决议日距前次募资资金到位日不少于18个月”的修订对于上市公司非公开发行意愿和节奏形成一定影响,“增发股份数不超发行前总股本20%”对增发融资金额总体影响不大(数据显示2012年至今增发占比大于20%的情况占比不超过1/5)。总体对于券商投行业务影响不大,2017年券商投行业务在IPO发行提速确立。

另据统计,同样是这64家券商,2016年以来承销的IPO项目合计为306家,承销费用为107.04亿元。显然,承销IPO项目的单价要比增发项目高出了不少。

以中信证券为例,去年以来,中信证券的IPO项目承销数量为22家,首发承销费用为9.74亿元,也就是平均每单4427.27万元;该券商同期承销的增发项目数量为44家,增发承销费用为9.42亿元,即平均每单2140.91万元,仅为IPO项目的一半也不到。

海通证券研究员孙婷也认为,进一步规范再融资对券商业绩影响有限,IPO增长弥补再融资下滑。目前再融资收入占股票承销收入约40%,占总收入的2%。对券商整体投行影响有限,主要是由于IPO加速有望弥补再融资下滑带来的影响,目前IPO发行费率在6%左右,而再融资仅0.4%,IPO收入增长预计将快于再融资收入下滑,因此仍看好2017年投行业务的增长。

(数据来源:东方财富Choice数据)

机构普遍认为,目前券商股整体估值水平处于低位,具备较高的安全边际,兼具配置价值和反弹弹性。随着监管政策措施的不断出台与实施,在新的市场环境下,行业格局的分化或加速,资本实力雄厚、综合业务能力强、风控体系健全的券商有望迎来发展契机。

华融证券预计2017年券商整体业绩将有所改善,目前的估值有一定的安全边际,给予2017年证券行业“看好”的评级。个股方面,推荐战略目标明确,业务转型成功、创新业务领先的特色券商,包括华泰证券、东吴证券和招商证券。

平安证券短期建议关注以下几类公司:1、业绩表现较好的券商如广发证券、海通证券、华泰证券;2、次新股或流通市值较小的券商如华安证券、东兴证券;3、股权激励的角度如国元证券;4、以券商为核心打造的金控平台,如越秀金控)、国盛金控。