别只盯着创业板畅想牛市了,殊不知在感慨自己的股票为啥不涨的时候,港股、美股、上证50均创出了新高,而且,100多只偏股型基金的净值也早已创出股灾以来新高了!

一、港股创两年来新高

上半年持续上涨的恒生指数本周牛气冲天,迭创反弹新高。昨日收盘,恒生指数收于26345.17点,涨幅1.16%,创出2年来新高,今年以来涨幅已高达19.75%。

恒指成分股中涨幅最大的吉利汽车年初至今已上涨153.73%。

数据显示,从去年底开始,恒生指数便一路震荡上行,从去年12月份的21488.82点,攀升至26346.17点,涨幅为22.6%。

1、港股为何走强?

在投资人士看来,港股再创新高由多个因素推动。

沪上某私募人士表示,港股的上涨最直接的推动因素就是资金涌入。一方面欧美股市面临回调压力,部分资金从中抽离转向港股市场。另一方面在A股市场风格分化的行情之下,也有部分资金转向港股。

从沪深港通的资金流向来看,南下资金在近几个月流入速度继续加快。从上周南下资金的5日平均净买入额来看,南下资金的每日净买入额已经从6月30日的10.4亿元人民币上升到了7月7日的18.8亿元,净买入额持续放大。

除了直接的资金流入原因,也有私募人士认为港股受到外围市场复苏的影响。红象投资人士表示,经济的复苏带动了全球主要国家股市的上涨,美国在不断创新高,欧洲股市也一改往年的颓势,走出了连续上涨的行情。作为对外开放最前沿的香港,在外围经济整体复苏的背景下,股市开始复苏上涨走出了牛市行情。

鼎锋资产基金经理张海峰认为,首先,还是中国经济整体稳健向好,让投资者的信心有所增强。第二,大陆和香港的管理层都做出了重大的努力,不断扩大资本市场的开放与合作。这就为市场的发展提供持续的、稳定的政策支持,帮助香港市场吸引到更多的投资。第三,香港市场的整体估值水平、资产质量在全球成熟市场去比较的话,具有竞争力。

2、创新高的港股还是不是价值洼地?

红象投资对此认为,港股的历史平均估值为12倍,最高为20倍。去年基本维持在9倍左右,今年以来,随着恒生指数的不断上涨,港股的平均估值已经恢复到历史平均水平附近,估值修复的动力不再存在。

但张海峰判断港股依然是价值洼地!他认为,一方面,欧美市场最近的表现不错,估值水平也有一定的提高,这明显是一个全球市场整体的回暖。

第二,虽然港股今年以来表现不错,但如果把香港市场拉回到两三年前再回头看,两三年的涨幅跟发达国家主要指数去比较还是涨幅偏弱的。所以港股整体偏低估的可能性更大一些。

第三,也是最重要的一点,在考虑估值的时候,一定要考虑到中国经济整体的活力和潜力,要在这个基础上去比较才有意义,才能对香港市场有更客观的认识。

“我个人的观点,如果从资产的质量和估值的情况去比较、去判断,我认为尽管市场有所上涨,但从长期看,目前的港股依然是一个价值洼地。不论是大型公司的股票,还是很多中小型企业的股票,我感觉还是有吸引力,依然值得重视。”张海峰表示。

沪上某私募人士也对此直言,港股的估值优势依然存在,但相对之前已经有所减少,如果从资金流向上判断,港股还会持续走强。

3、落袋为安还是乘胜追击?

那么,对于投资者来说如何操作呢?红象投资认为,随着美股可能的调整,港股跟随调整的概率较大。下半年港股更多是以整荡行情为主,继续保持连续上涨的概率不大。建议适度进行获利了结,前期的强势股,比如腾讯,内房股等不建议追高。

上述私募人士表示,港股也应区分看待,建议配置偏向银行等核心资产类别的板块,远离小盘股。

张海峰称,目前看港股风险与机遇并存。长期看,一定要重视香港市场的机遇,这个是中国资本市场开放的机遇。把眼光放远一些,多一些耐心,多一些开放的心态,多去观察和思考,相信会有不错的机会值得去研究和把握。

就在昨日美联储主席耶伦发表了较为鸽派的言论之后,道指也创出新高。标准普尔500指数和纳斯达克指数普涨。

不过,这在红象投资看来,美股创新高是由市场情绪推动的行情,不一定会长期持续。目前比较确定的是,美联储估计会在今年开始缩表,也预期会在未来的一年半之内加息3-4次。

利率的提升会对股市的估值产生直接的影响,未来市场持续创新高的概率不大。操作上的建议是切记不要追高前期涨幅过大的股票,注重整体仓位的风险控制。

沪上某私募人士看来,接下来若美元回调,则美股可能见顶回调,商品见底。

有投资人士认为,若美元加息,也会一定程度上对港股形成一定压力,美股的回调或波及港股。

二、大A股上证50指数也创两年新高

如果你错过了港股,不要哭泣,A股的“漂亮50”行情同样精彩。今年以来,作为市场上涨主旋律的上证50不断上涨,昨日收于2600.95点,上涨1.40%,已经创下2015年8月份以来的新高。

其成分股中,招商银行、中国平安、上汽集团年初至今涨幅已超40%。金融股、白马股今年以来市场表现突出。

对于市场风格切换和上证50的未来走势,市场投资人士主流观点仍认为这种风格会进一步自我强化,市场大的风格切换下半年还很难看到。

但是,其中问题也很明显,经过这样的一波上涨,此前的估值洼地已经被慢慢填平,资金的抱团取暖趋势明显,真的还敢跟着冲进去吗?

部分资金将目光瞄向二线蓝筹。中欧基金认为三季度市场整体风格或将偏向二线白马标的,以及中报业绩高增长的行业。“业绩超预期”和“蓝筹估值切换”是投资者未来两个季度可关注的重点。

有私募人士表示,未来上证50的涨势将扩延至沪深300,资金将会向下渗透。“这个道理大家都能理解,关键问题在于,资金来自哪里?如果市场没有增量资金,存量资金向下转移,是否能撑得起来那么多的二线蓝筹?”沪上某私募投资经理称。

三、私募基金股票仓位刷新两年新高!

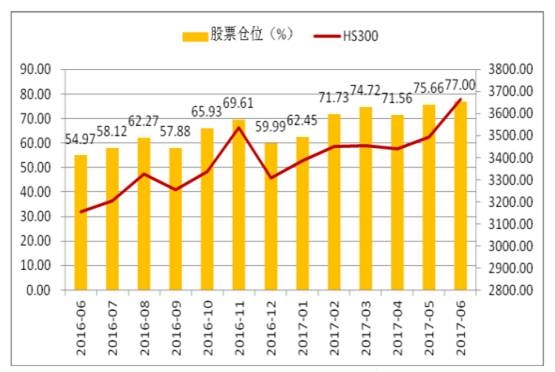

股灾过去两周年,市场从5178点下跌近40%,在3200点持续徘徊;私募的投资热情也经历过山车,从2015年6月75.75%的高仓位,急剧下滑至2016年1月33.32%的冰点;如今在经过市场两年不断的震荡反弹后,今年6月,私募基金终于将仓位提至股灾以来最高水平,达到77%!

对此,有私募基金表示目前对于市场比较乐观,整体风险较低,优质股行情向好,风险收益比高;同时成长股经历近两年的大跌,选择余地也更大了。

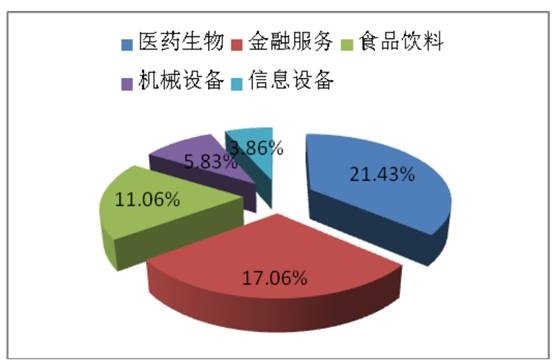

此外华润信托发布的最新月度报告显示,6月底私募基金的重仓的前五大行业为:医药生物、金融服务、食品饮料、机械设备、信息设备。相较5月份,金融服务和家用电器都遭受较大幅度的减持。

私募平均仓位77%,比股灾时还高!

6月份,上证综指上涨 2.41%, 深证成指上涨 6.74%,两市成交额较 5 月份增加 4.49%。数据显示,入选华润信托中国对冲基金指数的195只开放式证券投资私募产品6月末平均股票仓位为77%,比5月末上升了1.34个百分点,也比2015年6月的75.78%上升了1.22个百分点,是股灾以来私募基金股票仓位最高点。

图1:华润信托平台私募基金股票仓位变化

(2016年6月至2017年6月)

(2015年6月至2016年6月)

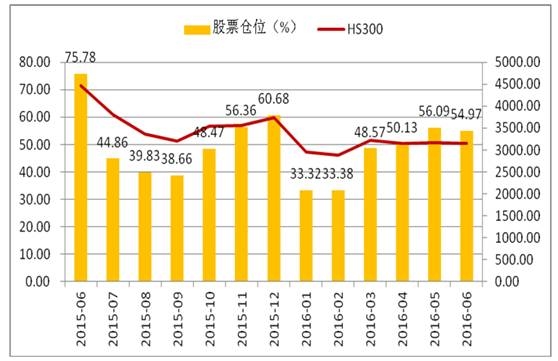

从私募基金仓位分布看,其中持仓超过八成的产品占比为59.12%,有83.21%的私募将股票仓位维持在四成以上。

图2:5月末股票仓位

对此,基金君采访了私募圈人士,承泽资产CEO曹雄飞表示,目前仓位的确为股灾以来最高,从年初的2、3成涨至目前的7、8成左右。他对市场比较乐观,认为目前市场的风险较低,大的利空已经出完,没有大跌的可能性,并且能不断找到风险收益比高的个股。

名禹资产董事长王益聪则相对谨慎一些,但也做了加仓操作。从5月的接近空仓,到6月逐步加了一些仓位,目前仓位三成多。他表示,股灾后,除了2015年四季度反弹参与度比较高,其他时间总体仓位偏低,仓位在50%以上的时间比较少也比较短。目前主要担心七月下旬经济会有收紧,但总体比上半年乐观,有好的品种可能会继续加仓,如中报超预期等领域。不过他也表示,总体仓位估计不会超过50%。

此外,数据显示,7月初有不少知名私募的产品业绩一周内涨幅近10%,如上海某私募产品净值从6月30日的0.89元涨至7月7日的0.96元,一周涨幅达8.19%;同期深圳某知名私募产品净值也从1.22元涨至1.32元,涨幅达8.09%。预计其对市场情绪较乐观,仓位较高的同时布局了市场的热门板块。而据数据显示,近来,银行等板块的表现较为突出。

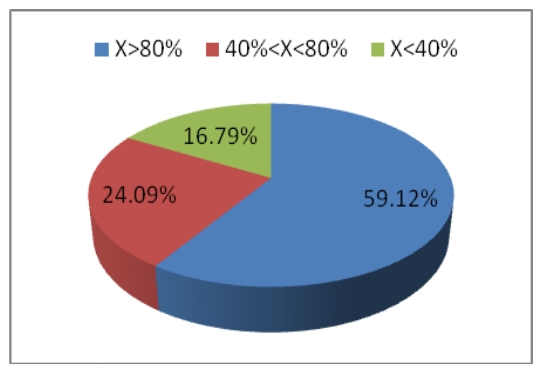

增持医药、电子,减持金融、家电

华润信托发布的月度报告也显示,私募6月份调仓幅度比较大。按照资金流向来看,6 月份,私募证券基金增持了医药生物、电子、有色金属、商业贸易、交运设备等;减持了金融服务、家用电器、纺织服装、信息服务、化工等。

具体来看,医药生物的持仓比例从5月的18.14%上涨到6月的21.43%;

同期金融服务则从20.45%降至17.16%;家用电器4.18%下降到不足3.86%。

图3:持仓结构变化

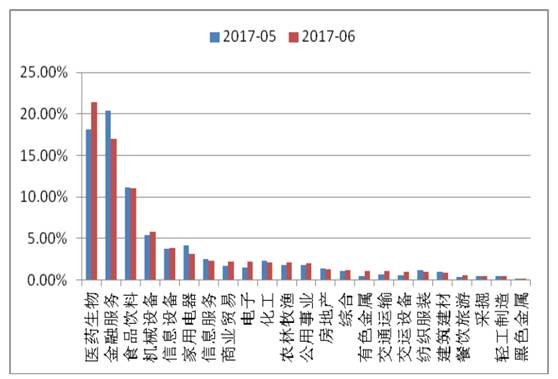

私募目前主要偏好哪些行业板块呢?根据行业持仓的百分比数据显示,截至6月底,私募基金重仓的前五大行业为:医药生物、金融服务、食品饮料、机械设备、信息设备。

图4:6月末持仓结构

对此,曹雄飞表示,目前市场是优质股行情,主要看基本面。而优质股最大的风险是前期涨得比较多的,因为涨多了风险收益比就会降下来。因此,最近家电和白酒等之前涨的多的个股自然跌得比较多。

而承泽资产对于涨幅大的个股都比较谨慎,具体来说,对于大涨的股票都会做止盈,换成滞涨的个股。在曹雄飞看来,目前风险收益比最高的主要在证券板块和地产板块。

王益聪则主要布局周期股、成长股中与能源、新的商业模式相关的个股。在他看来,此前除了漂亮50,成长、周期等的跌幅都比较大,目前选择的余地大了,有一些机会可以考虑。而白马蓝筹在目前阶段,除了银行股,白酒、大消费等性价比都不是很高,要谨慎对待。

(原标题:燃爆了!1天竟有4个“创新高”:港股、上证50、私募仓位齐创两年新高,更有超200只基金净值创历史新高!)