导读

春季开工旺季、1月信贷高峰以及两会暖窗期,市场风险偏好有望有限提升,驱动将由EPS驱动向EPS/PE双重驱动演进,推荐制造中的TMT、周期和中型消费。

摘要

风险偏好阶段性提升,看好1-2月的开年行情。回顾十二月的市场,行情演进受到多方因素影响。从基本面角度,资管新规、美联储加息、我国跟随加息、银行流动性管理等因素扰动;从交易角度,获利盘兑现、年末资金配置意愿弱化等因素形成扰动。我们认为,伴随中央经济工作会议召开、美国共和党税改等因素的落地,不确定性逐步消除;进入1月后,交易性冲击因素弱化,叠加春季开工旺季、1月信贷高峰以及两会暖窗期,市场风险偏好有望有限提升。

长期逻辑到短期表现的立体映射:全球经济复苏、中国经济韧劲强度、产业结构微观改善或超预期。我们认为,除了上述提到的短期逻辑,1月还是长期逻辑预期强化的时间窗口,对于市场将有三方面的短期映射:1)美欧经济金融杠杆调整到位叠加全球朱格拉周期开启,海外需求的真实复苏将与国内制造业再繁荣形成共振;2)行政去产能与行业内生出清驱动产业集中度提升,关键行业和龙头企业资产负债表将进一步修复,利润再分配效应将愈发刺激产业链;3)显示出更强的活力,适逢政策蜜月期将展现更高质量发展。这是从全球到国内,从总量到结构,从政策到产业系统性推动中国经济结构改善,质量提升的过程,目前市场仍未充分体现此三条主线的改善。

风险偏好阶段性提升,从EPS驱动到EPS/PE双驱动。我们在报告《敢于乐观》中指出,2018年市场格局可概括为“四个驱动+两个扰动”,驱动市场风险偏好提升一个层级,市场风格将由“死扣EPS”向“EPS+PE双驱动”转变,其中四个驱动为:经济结构性超预期、系统性风险+边际风险冲击小于预期、新动能产业政策预期升温、国际互联加强驱动中国资产价值重估;两个扰动为:全球货币政策正常化、中国金融去杠杆深化。从近五年的春季躁动行情上来看,除了2016年汇率压力、交易问题等造成的春季调整,其余年份的1-2月上证指数均有2%-5%左右的涨幅。从创业板角度来看,2016年之前,创业板的春季涨幅均在10%以上,显著大于上证综指;但在2016和2017年,创业板显著弱于上证综指。因此,创业板的春季躁动表现能从侧面证明春季的风险偏好阶段性提升,我们认为春季的市场风险偏好有提升基础,但仍然不支持市场讲故事风格的回归。

看好制造中的TMT、周期第五波以及消费从一线向二线的扩散。在工资水平提升和精准扶贫的驱动下,一二线消费升级向三四线消费升级变迁,消费行业景气度明年会逐步体现一线向二线的扩散,这将是一个全年的过程,板块上体现会以大众品为代表的中型消费。制造业中的TMT,在1-2月会迎来配置机会,主要来源于风险偏好阶段性提升下、政策支持下的估值驱动,推荐通信、电子、机械、新能源等行业。周期是一个右侧机会,需要看到以M2和经济高频数据的验证。主题方面,布局政策性主题,主要推荐乡村振兴、海南岛和上海自由贸易港三大主题。

正文

1、布局春季躁动,迎开年行情

风险偏好阶段性提升,看好1-2月的开年行情。回顾十二月的市场,行情演进受到多方因素影响。从基本面角度,资管新规、美联储加息、我国跟随加息、银行流动性管理等因素扰动;从交易角度,获利盘兑现、年末资金配置意愿弱化等因素形成扰动。我们认为,伴随中央经济工作会议召开、美国共和党税改等因素的落地,不确定性逐步消除;进入1月后,交易性冲击因素弱化,叠加春季开工旺季、1月信贷高峰以及两会暖窗期,市场风险偏好有望有限提升。从盈利上看,1-2月呈现温和下滑,整体经济数据和企业盈利数据难呈现亮点,更多是结构性的亮点,比如开工旺季带动的工业增加值等数据出现阶段性高点;从流动性角度,由于通胀上行、美联储加息和金融去杠杆等因素,全年流动性节奏仍然趋紧,但是1-2月是三因素作用的缓和期,1月的信贷高峰更是会阶段性缓冲流动性压力;从风险偏好角度,中央经济工作会议到两会期间处于政策窗口期,风险偏好有望小幅抬升。因此,综合盈利、流动性和风险偏好角度,我们看好1-2月的开年行情。

长期逻辑到短期表现的立体映射:全球经济复苏、中国经济韧劲强度、产业结构微观改善或超预期。我们认为,除了上述提到的短期逻辑,1月还是长期逻辑预期强化的时间窗口,对于市场将有三方面的短期映射:1)美欧经济金融杠杆调整到位叠加全球朱格拉周期开启,海外需求的真实复苏将与国内制造业再繁荣形成共振;2)行政去产能与行业内生出清驱动产业集中度提升,关键行业和龙头企业资产负债表将进一步修复,利润再分配效应将愈发刺激产业链;3)新经济显示出更强的活力,适逢政策蜜月期将展现更高质量发展。因此,这是从全球到国内,从总量到结构,从政策到产业系统性推动中国经济结构改善,质量提升的过程,目前市场仍未充分体现此三条主线的改善。

风险偏好阶段性提升,从EPS驱动到EPS/PE双驱动。我们在报告《敢于乐观》中指出,2018年市场格局可概括为“四个驱动+两个扰动”,驱动市场风险偏好提升一个层级,市场风格将由“死扣EPS”向“EPS+PE双驱动”转变,其中四个驱动为:经济结构性超预期、系统性风险+边际风险冲击小于预期、新动能产业政策预期升温、国际互联加强驱动中国资产价值重估;两个扰动为:全球货币政策正常化、中国金融去杠杆深化。从近五年的春季躁动行情上来看,除了2016年汇率压力、交易问题等造成的春季调整,其余年份的1-2月上证指数均有2%-5%左右的涨幅。从创业板角度来看,2016年之前,创业板的春季涨幅均在10%以上,显著大于上证综指;但在2016和2017年,创业板显著弱于上证综指。因此,创业板的春季躁动表现能从侧面证明春季的风险偏好阶段性提升,我们认为2018年的市场风险偏好有提升基础,但并不支持市场讲故事风格的回归。

看好制造中的TMT、周期第五波以及消费从一线向二线的扩散。在工资水平提升和精准扶贫的驱动下,一二线消费升级向三四线消费升级变迁,消费行业景气度明年会逐步体现一线向二线的扩散,这将是一个全年的过程,板块上体现会以大众品为代表的中型消费。制造业中的TMT,在1-2月会迎来配置机会,主要来源于风险偏好阶段性提升下、政策支持下的估值驱动,推荐通信、电子、机械、新能源等行业。周期是一个右侧机会,需要看到以M2和经济高频数据的验证。主题方面,布局政策性主题,主要推荐 乡村振兴、海南岛和上海自由贸易港三大主题。

2. 周度投资参考组合

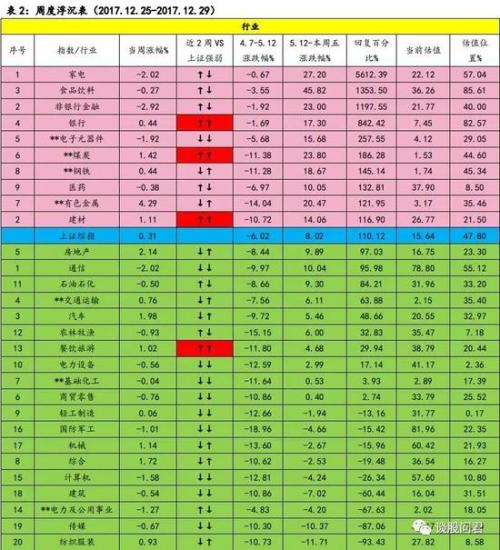

3. 表观浮沉

①行业:2017.5.12-12.29行情修复强于上证综指行业板块有家电、食品饮料、非银金融、银行、电子、煤炭、钢铁、医药、、建材。其中,近两周均强于上证综指板块有银行、煤炭、建材。行情修复弱于上证综指板块中,近两周均强于上证综指的有餐饮旅游。

②风格:2017.5.12-12.29行情修复强于上证综指风格板块有大盘指数、低市盈率指数、高价股指数、低市净率指数等。