事件:中信证券(行情600030,诊股)1/9日晚间披露发行股份购买广州证券的交易预案,并将于10日复牌。我们认为,交易预案拟以1.22倍市净率收购,略超市场预期,完成后对中信BVPS略有增厚。

明确收购目的,加强广东地区布局: 1)落实证券行业“供给侧改革”, 提升服务实体经济效率;2)抓住“一带一路”和“粤港澳大湾区”国家战略带来的历史性机遇;3)进一步改善中信证券华南地区业务布局。若收购成功,中信位于广东省及周边区域的客户数量将获得显著提升,通过充分利用广州证券已有经营网点布局及客户资源实现中信证券在广东省乃至整个华南地区业务的跨越式发展,有助于增强上市公司的盈利能力和核心竞争力。

将剥离广州期货及金鹰基金:现有对价包含拟剥离资产价值,待剥离完毕后中信将会拿回现金,截止2018年11月30日,广证持有广州期货及金鹰基金净资产合计8.46亿元,按照现有交易对价134.6亿元及评估广证作为标的净资产补偿底线112亿元,我们推算,公司对剥离相应资产后的广州证券收购PB估值为1.22倍。

交易对价略超市场预期:我们根据越秀金控(行情000987,诊股)2016年借壳上市及2018年10月完成对广州证券100%股权收购,两次交易中非公开发行购买资产涉及广州证券资产评估及实际支付的交易对价,估算其持有其广州证券的综合成本约为128.08亿元,对应2018年6月广证净资产PB为1.1倍,其中2018年10月收购完成PB高达1.7倍,中信此次拟以PB 1.22倍进行收购,略超市场预期,总体来看符合券商行业净资产+牌照价值的资产评估逻辑。

发行股票购买资产增厚BVPS,越秀跃居中信第二大股东:中信拟发行7.9亿股,发行价格为定价基准日前60个交易日股票交易均价,即16.97元/股,我们预计将增厚2019年BVPS 0.24元至13.93元。对越秀金控而言,成功跃居中信第二大股东,持股6.14%。

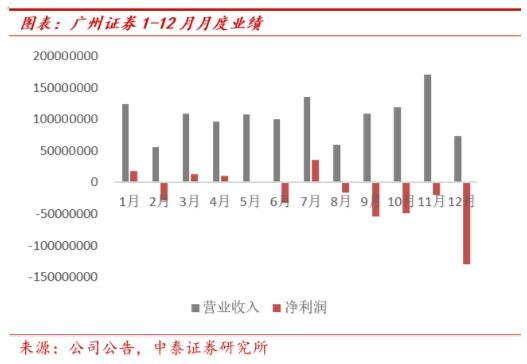

广州业绩承压,短期稀释中信ROE,持续关注后续整合。根据预案,2018年1-11月,广证收入结构以自营、证券经纪为主,占比分别为24.88%、13.71%,投行、资管比占比较小,分别为7.88%、3.48%,根据公司最新月报,广证12月大幅亏损,全年累计亏损或提升至3.02亿元,目前行业对中小券商发展环境仍有待改善,同时中信业务整合需支付相应成本,短期对ROE存在摊薄,悲观假设下,即广州19年亏损程度与18年持平,稀释ROE 0.5% 至 7.4%,乐观假设广证19年盈亏平衡,稀释ROE 0.3% 至 7.6%。