周四,美国6月非农就业报告重磅出炉!“就业数据好到惊人,美国经济强势回归!”美国总统特朗普在随后的新闻发布会上自夸道。他还表示,下一阶段的经济刺激计划已经展开,预计下个月的数据会不错。

美国劳工部周四公布的数据显示,美国6月非农就业人口新增480万,创历史新高,预期增305.8万,前值增250.9万。6月失业率11.1%,为连续第二个月回落,预期12.5%,前值13.3%。

不过,有分析称,美国6月非农报告不能完整反映就业市场全貌,非农统计调查是在6月中旬进行的,没有考虑到新冠肺炎疫情再次席卷美国带来的重启暂停问题。随着新一轮停工迹象的出现,市场担心实际失业情况可能更糟。

美国前副总统拜登表示,最新的就业报告数据并不意味着胜利,报告没有反映出新冠肺炎确诊病例激增的情况,如果没有统一的计划,新冠肺炎疫情将持续恶化。

美国约翰斯·霍普金斯大学发布的疫情数据显示,截至北京时间7月3日6时30分左右,美国累计确诊新冠肺炎病例2731939例,累计死亡128643例。与前一日6时30分数据相比,美国新增确诊病例54771例,新增死亡病例713例。

美股三大指数周四集体上涨,纳斯达克综合指数盘中刷新纪录高位。值得注意的是,尾盘美股出现一波跳水,涨幅迅速收窄。截至周四收盘,道琼斯工业平均指数涨93.48点,涨幅0.36%,报25828.45点;标普500指数涨14.19点,涨幅0.46%,报3130.05点;纳斯达克综合指数涨53.00点,涨幅0.52%,报10207.63点。

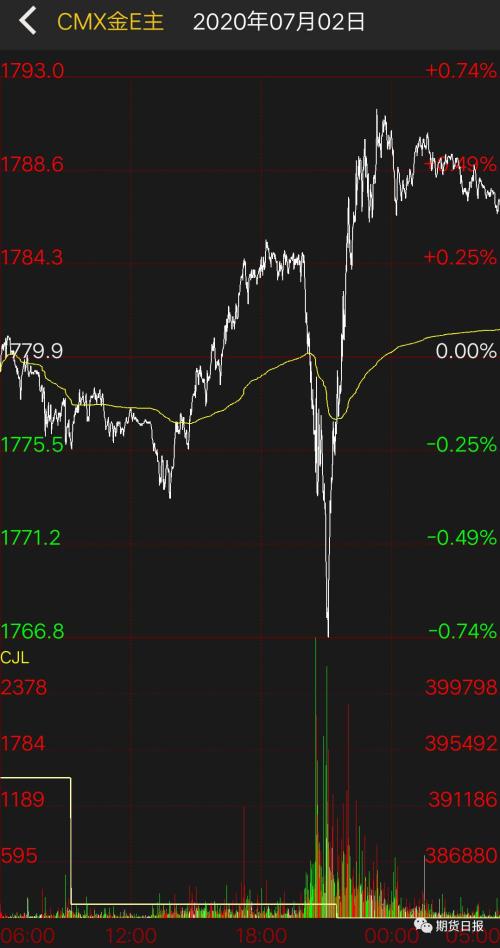

COMEX黄金周四呈现“V”型走势。截至收盘,COMEX黄金期货8月合约收于每盎司1790美元,涨幅为0.57%。

国际油价周四表现偏强。截至收盘,WTI原油期货8月合约收于每桶40.65美元,涨幅为2.08%;布伦特原油期货9月合约收于每桶43.14美元,涨幅为2.64%。

美国6月非农数据远超预期

美国劳工部周四公布的数据显示,美国6月非农就业人口新增480万,创历史新高,预期增305.8万,前值增250.9万;6月失业率11.1%,为连续第二个月回落,预期12.5%,前值13.3%;平均每小时工资年率涨幅5%,预期5.3%。

美国劳工部表示,6月份,休闲和酒店业的就业率大幅上升,零售贸易、教育、卫生服务、服务业、制造业、专业和商业服务的就业也出现显著增长。

美国5月非农就业人口变动季调后由250.9万修正为269.9万;5月私营企业非农就业人数变动由309.4万修正为323.2万;5月制造业就业人口变动季调后由22.5万修正为25万;5月平均每小时工资年率由6.7%修正为6.6%;4月非农就业人口变动季调后由-2068.7万修正为-2078.7万。

非农报告公布后,美股期指大幅拉升,标普500指数期货、道指期货一度涨超1%。国际油价也快速跳涨,美元指数、现货黄金则出现窄幅波动。

随后美股开盘,美股三大指数集体高开,纳斯达克综合指数盘中刷新纪录高位。值得注意的是,尾盘美股出现一波跳水,涨幅迅速收窄。截至周四收盘,道琼斯工业平均指数涨93.48点,涨幅0.36%,报25828.45点;标普500指数涨14.19点,涨幅0.46%,报3130.05点;纳斯达克综合指数涨53.00点,涨幅0.52%,报10207.63点。

COMEX黄金周四呈现“V”型走势。截至收盘,COMEX黄金期货8月合约收于每盎司1790美元,涨幅为0.57%。

对于此次非农数据,外媒点评称,非农数据反映了在疫情席卷美国大部分地区后,美国所有50个州的活动重启,尤其是服务行业的活动。休闲和酒店行业再次成为就业增长最快的行业,增长了210万人,约占总增长数的40%。然而由于政府的调查是在本月中旬进行的,没有考虑到疫情再次席卷美国带来的重启暂停问题。

咨询机构Medley Global Advisors分析师表示,美国非农数据好于预期,但上周初请失业金人数增幅高于预期,长期国债收益率的升势或受到限制,就业数据显示出各类“V”型复苏仍在继续,但周度初请失业人数增幅超预期,暗示着就业市场的改善将在7月放缓。

杰富瑞集团策略师Brad Bechtel表示,美国强劲的就业报告略微利好风险资产,且略微利空美元,该报告显示出6月整月持续复苏,但显然疫情仍在美国蔓延,避险需求将限制美元跌幅。

能化板块表现强势

国际油价周四表现偏强。截至收盘,WTI原油期货8月合约收于每桶40.65美元,涨幅为2.08%;布伦特原油期货9月合约收于每桶43.14美元,涨幅为2.64%。

内盘方面,能化板块也在周四白天交易时段多数飘红。截至昨日下午收盘,INE原油主力合约收涨2.33%,甲醇和PVC期货主力合约涨逾2%,燃料油、沥青、LPG、橡胶、20号胶、苯乙烯期货主力合约涨幅均超1%。

据外媒报道,昨日,俄罗斯能源部长诺瓦克表示,根据目前的协议,将看到从8月份开始减缓石油的减产。

此外,市场消息称,欧佩克和俄罗斯可能自8月起放松此前达成的创纪录的减产协议,消息人士表示,欧佩克和俄罗斯迄今仍未就延长减产协议至8月进行讨论,这意味着减产规模很可能降至770万桶/日。

渣打银行在近期发布的报告中写道,尽管油价可能会在每桶40美元附近停止上涨,但考虑到美国新增确诊病例再度飙升,可能对求造成负面影响,因此油价下修的幅度可能会更大。“我们必须对汽油需求显著增长的可持续性保持警惕,因为美国前三大汽油消费州的新冠肺炎确诊病例数多次创单日新高,与最近市场上经济出现‘V’型复苏的评论不一致。”渣打银行表示。

高盛分析师在近期发布的报告中预计,到2022年,全球石油需求会恢复到疫情蔓延前的水平,理由包括通勤人数增加、交通转向私人运输以及基础设施支出开始复苏。从长期来看,高盛分析师表示,他们现在认为石油需求不会在2030年前见顶。根据该行的炼油需求(ROAD)模型,其最新的石油需求峰值预测是基于强劲的基本面经济增长、新兴市场人口结构等因素。他们认为在未来10年,非经合组织国家和石化行业将成为推动石油需求增长的关键因素。

“周四国内化工板块上涨主要受国际油价走高的带动,也是市场对于后市良好预期的集中反映。部分价格处于低谷的品种涨势更为明显。” 招金期货能化研究员于芃森认为,从中长期来看,油价上涨是较为确定的,预计油价将呈现振荡上行的走势,但恢复时间可能较长。

而短线来看,他表示,目前海外疫情尚未结束,各国的刺激政策显效有限,油价面临的压力和不确定性依旧巨大。近期国际投行开始再度对油价产生担忧,且一旦油价过快上涨,前期停产的边际产能将会快速释放,会对油价造成二次打压。

中信期货能化组研究团队表示,最新的EIA数据显示出美国供需平衡继续推进,7月份,随着油企陆续复产,产量降幅或将放缓,炼厂开工率继续上行,同比仍然下降 20%,如果成品油库存下降、利润修复,将有助于后期开工率回升。油价近期维持振荡,继续关注供需演变及复工进展。建议短期轻仓试空,长期回调买入。

期指领涨国内期市

国内期市方面,周四收盘多数品种上涨。股指期货涨幅居前,IH2007收报3071.6点,涨3.32%;IF2007收报4323.2点,涨2.91%;IC2007收报5954.2点,上涨2.38%。沪深300期货与上证50期货的主力合约已连续三日上涨。

股指现货近日也同样表现亮眼,继周三突破3000点后,周四上证综指继续上行,收报3090.57点,上涨2.13%。数据显示,申万非银金融板块领涨5.52%,银行板块亦收涨2.27%。两板块共计50只个股对上证指数分别贡献21.17点和10.43点。北向资金全天合计买卖总额1491.7亿元,创下历史新高,其中买入831.43亿元,卖出660.27亿元,净买入额为171.16亿元。

国泰君安(行情601211,诊股)股指期货研究员毛磊表示,近日国内股指出现显著回升,主要受对指数影响更大的大盘股影响,而银行、地产等周期股的启动,与近期经济数据超预期的好转有很大关系。“例如,官方制造业PMI、财新PMI均继续处于扩张区间,30个大中城市商品房成交面积在6月出现了自去年11月以来首次正增长的情况,发电耗煤延续两个月正增长,汽车销售也在6月环比改善。这一系列的数据都表明,市场前期因疫情而形成了对经济的悲观预期,目前需要系统性修正。”毛磊说。

在他看来,前期股市出现极度分化,科技、成长、必需消费品这类受疫情影响较小的板块持续大涨,而目前在经济预期开始修复之际,资金必然开始关注估值低且有基本面支撑的大周期品种,而当大周期品种启动,指数的上行也就会非常“轻松”。

从短期来看,毛磊认为,沪指大涨后,目前市场看涨情绪被激活,在没有特大利空因素影响的前提下,预期指数的强势有望延续,随后需要关注经济和政策面的最新动态,即后期公布的一系列经济数据能否进一步增加投资者对于经济企稳的信心。政策面来看,需要关注在经济韧性增加的情况下,政策面是否会有提前的刺激政策退出或收紧动作。

他进一步表示,今年股市整体表现强势,与全球央行货币政策宽松的环境密切相关,流动性溢价为股指的上行提供了较大支撑。“若宽松的政策面方向出现扭转,那么市场的反弹高度将受限。不过,在海外疫情仍未完全消退的情况下,预计政策面大概率还是延续宽松状态,这种预期也是目前市场敢于积极做多的背景之一。”