用数据解读你不知道的REITS(七) REITs的蓝筹溢价与偿债能力溢价

除了宏观因素、行业因素,即使是同一类型的REITs,不同企业之间的估值差异也较大。

本刊特约作者 杜丽虹/文

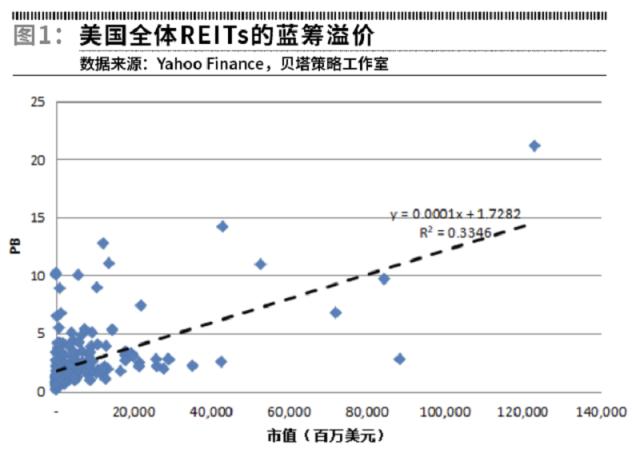

在美国市场上,就REITs整体而言,其市净率估值存在着一定的蓝筹溢价。截至2021年6月底,股权市值最大的是基建类REITs American Tower Corp,股权市值超过1200亿美元,市净率则高达21倍,显著超越北美全体REITs的市净率中位数(1.7倍);实际上,就全体REITs而言,市值规模解释了其市净率估值因素的三分之一,市值每提升百亿美元,市净率提升1。

在某些物业类型上,蓝筹溢价更为明显。如办公物业REITs,截至2021年6月底,市值因素能够解释行业内市净率估值差异的36%,市值每提升百亿美元,市净率提升0.6,其中,市值最大的两只办公物业REITs,Alexandria Real Estate Equity和Boston Properties的市净率分别为1.9倍和3.1倍,均高于办公物业REITs整体的市净率中位数水平(1.2倍)。而在购物中心REITs上,市值规模则是市净率差异的最主要影响因素,市值最大的Simon Property Group的市净率达到14倍,而市值最小的Washington Prime Group的市净率仅为0.16倍,市值每提升百亿美元,市净率提升3。类似的还有自存仓REITs,市值规模也解释了行业内市净率估值差异的90%,市值最大的Public Storage,市净率超过10倍,而市值最小的Global Self Storage的市净率只有1.2倍,市值每提升百亿美元,市净率提升2。此外,商业地产抵押贷款REITs、特殊地产REITs、独立店面REITs的市净率也对市值规模敏感,市值因素能够解释行业内市净率估值差异的15%-35%。

此外,社区商业中心REITs的P/FFO估值也对市值规模敏感,截至2021年4月底,市值规模最大的Regency Centers、Federal Realty Investments和Kimco Realty Corp.的P/FFO估值分别达到20.5倍、25.2倍和16.9倍,均高于同类型REITs P/FFO估的中位数水平(14.8倍),市值因素解释了社区商业中心行业内P/FFO估值差异的40%,市值每提升10亿美元,P/FFO提升0.9。除了社区商业中心REITs,出租公寓REITs和数据中心REITs的P/FFO估值也对市值规模敏感。其中,出租公寓REITs的市值因素能够解释行业内P/FFO估值差异的44%,市值每提升10亿美元,P/FFO提升0.3——市值规模最大的两只出租公寓REITs Equity Residential和Avalonbay Communities的P/FFO都在25倍左右,而市值不到10亿美元的几家出租公寓REITs,其P/FFO倍数通常不到20倍。至于数据中心REITs,市值因素更是解释了其行业内P/FFO估值差异的三分之二,市值每提升百亿美元,P/FFO提升0.9。

总之,北美REITs在整体上存在着蓝筹溢价,市值因素可以解释市净率估值差异的三分之一,在某些物业类型上,这种蓝筹溢价表现的更为明显,如办公REITs、购物中心REITs、自存仓REITs、商业地产抵押贷款REITs的市净率估值都对市值规模敏感,而社区商业中心REITs、出租公寓REITs、和数据中心REITs则是P/FFO估值对市值规模敏感,显示上述几类REITs的规模效应都较为明显。

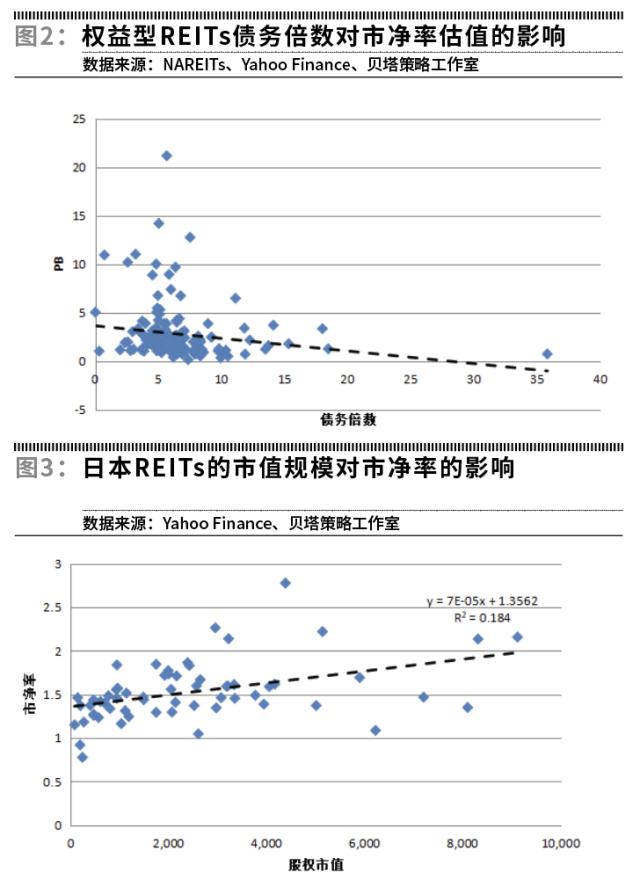

北美REITs的偿债能力溢价

除了市值规模,在公司层面影响REITs估值差异的另一类重要因素就是偿债能力。统计显示,当前北美权益型REITs债务倍数(债务额/EBITDA)的中位数为5.8倍;其中,购物中心REITs的债务倍数最高,中位数达到9.8倍;其次是独屋出租REITs,债务倍数的中位数7.1倍;而办公物业、社区商业中心、出租公寓、基建、多元化、特殊地产REITs的债务倍数的中位数都在6-7倍之间;独立店面、康养物业、酒店、自存仓REITs债务倍数的中位数在5-6倍之间;与之相对,工业/物流地产、活动房屋、数据中心、林场REITs的债务倍数较低,中位数都在4-5倍之间;相应的,权益型REITs的债务倍数(债务额/EBITDA)与市净率估值之间呈负相关关系,即,就REITs整体而言,债务倍数越高,市净率估值越低;不过,这种差异在行业内部更为明显,尤其是那些现金流压力较大的REITs,偿债能力的影响更为显著。

如社区商业中心REITs,截至2021年6月底,债务倍数在8倍以上的公司,市净率均小于1.3倍,最低的还不到0.6倍,而债务倍数在5倍以下的公司,市净率均大于1.7倍,其中,债务倍数最低的Tanger Factory Outlet Center的市净率达到4.1倍,显著高于同类型REITs的中位数水平(1.7倍);相应的,债务倍数能够解释行业内市净率估值差异的30%,债务倍数每提升1,社区商业中心REITs的市净率下降0.36。酒店REITs由于业绩波动较大,周期低谷中偿债压力较大,所以其市净率估值也对债务倍数敏感,其中,债务倍数最高的Hersha Hospitality Trust,债务倍数高达11倍,市净率为0.7倍;而债务倍数最低的Host Hotels &; Resorts,债务倍数仅为2.6倍,市净率则达到2.0倍;债务倍数能够解释行业内市净率估值差异的37%,债务倍数每提升1,酒店REITs的市净率降低0.1。类似的,工业/物流地产REITs的债务倍数也能够解释行业内市净率估值差异的20%,债务倍数每提高1,市净率降低0.2。

此外,办公REITs、社区商业中心REITs、出租公寓REITs的P/FFO估值也对债务倍数敏感。截至2021年4月底,债务倍数最低的办公物业REITs Equity Commonwealth,债务倍数只有0.3倍,P/FFO估值则高达400多倍;而债务倍数在8倍以上的办公物业REITs,P/FFO估值都在15倍以下,相应的,债务倍数能够解释行业内P/FFO估值差异的26%,债务倍数每提升1,P/FFO下降1.8。

除了债务倍数,部分REITs估值还对信用评级敏感。如社区商业中心REITs,拥有投资级评级的公司平均的P/FFO达到17倍,平均的市净率为2.3倍;而非投资评级的公司平均的P/FFO为13倍,平均的市净率为1.6倍。

总之,就全体REITs而言,成长性(预期每股FFO的增长率)仍是决定企业间估值差异的最主要因素,但当前的估值水平也与规模性和偿债能力相关。