文/华创证券研究所所长助理、首席宏观分析师:张瑜

通胀再超海外预期,核心通胀韧性不减,美国金融市场承压

9月美国通胀数据再超预期,尤其是核心通胀韧性凸显,与8月一样,再次大幅减弱了市场对美国通胀下行的偏乐观预期,继续印证我们在以往报告中多次提及的“三季度美国通胀尤其是核心通胀有极大反弹风险”观点。核心通胀涨价压力不减,美国金融市场再度承压,也符合我们前期的判断:1)在通胀高位、通胀变宽的时期,通胀读数被错估的概率越大,市场进入了“容易犯错”的时段,资产价格波动会更为剧烈;2)长端美债利率大概率会继续先反应政策收紧和高通胀而上行,基于衰退预期过早押注其走向的风险性极大。

环比来看,汽油价格跌幅收窄,对CPI拖累有所减弱,更重要的是,租金、医疗服务和运输服务价格涨幅扩大,由劳动力市场紧张带来的服务价格涨价压力不减,核心通胀韧性持续凸显。具体而言:1)非核心:受国际油价调整影响,汽油价格下跌4.8%,跌幅收窄5.6个百分点,拖累CPI约0.21个百分点;10月前两周美国汽油零售价较9月均价小幅上涨2.7%,结束三个月连降趋势,若10月涨幅延续,预计汽油价格将再次对CPI形成上拉压力。2)核心商品:耐用品和非耐用品涨幅均从0.5%回落至0%,耐用品中的汽车价格(-0.2%,前值0.4%)和非耐用品中的服装价格(-0.3%,前值0.2%)是主要拖累项。3)租金:租金再度加速上涨,9月上涨0.8%,前值为0.7%,影响CPI上涨0.25个百分点。租金的粘性,一方面受前期房价上涨影响,另一方面则受劳动力市场紧张影响。4)其他服务项:非周期性服务中的医疗保健服务(1%,前值0.8%)和公用事业价格(0.7%,前值0.6%)涨幅有所扩大;周期性服务中的运输服务(1.9%,前值0.5%)价格涨幅明显扩大,娱乐服务(0.2%,前值0%)价格小幅上涨。

美国通胀何时才能算看到“胜利曙光”?

当下,外部的宏观关键问题在于美国通胀何时回落。因为美国通胀动态决定了美联储加息路径和终点,加息进程决定了全球流动性,流动性松紧决定了全球市场风格和估值偏好,同时也影响内部宽松节奏。关于美国通胀的“胜利曙光”,我们建议从四个指标进行跟踪:衡量劳动力市场松紧的指标——V/U、最直观的通胀压力指标——通胀读数、反映价格普涨压力的指标——通胀宽度、体现中长期通胀预期的指标——SPF 5年和10年PCE通胀预期。目前而言,似乎只看到V/U比率有所回落,但其余三个,包括整体通胀读数、通胀宽度、通胀预期还尚未有明显缓解迹象。乐观预计,美国通胀问题,至少要到明年一季度才能看到“胜利曙光”。

(一)V/U——衡量劳动力市场松紧:虽较峰值下降但仍是70年来高位

紧张的劳动力市场是美国通胀韧性的主要因素。近两年来,更多的研究使用职位空缺率(V)与失业率(U)之比(V/U)来衡量劳动力市场松弛度。截止8月最新数据,V/U读数为1.68,较今年3-4月2的峰值有所回落,但仍是70年以来最高值。按照三个季度的影响时滞,即便后续V/U继续下行,美国通胀的偏快回落也要明年一季度才能看到。

(二)通胀读数——最直观的通胀压力指标:缓慢回落,核心通胀压力突显

CPI和核心CPI是最直观的通胀压力指标,往后看,年内美国CPI通胀依然会延续缓慢回落态势。一是,鉴于依旧强劲的劳动力市场以及薪资上涨背景,短期内核心通胀涨价难以放缓。二是,欧洲能源危机愈演愈烈,俄乌冲突复发,四季度能源价格有反弹风险。三是,通胀宽度仍未见收窄,通胀预期仍在上行,涨价扩散的压力仍然存在。即便是乐观估计,即假设核心通胀环比在明年1季度就回到0.2%的水平,CPI通胀和核心CPI通胀读数也要在明年1季度才能看到快速回落(年内大概率会维持在7.5%以上),但明年全年可能也难以回到2%的政策水平。

(三)通胀宽度——反映价格普涨压力:尚未收窄

读数高只是通胀严峻形势的一面(通胀高度),另一面是涨价范围扩大(通胀宽度)。以“同比涨幅超过2%(央行通胀目标)的CPI或核心CPI项目的比例”衡量通胀宽度,通胀越高、越宽,通胀超预期的概率越大,就1970-1980年代经验看,仅通胀读数回落但通胀宽度不见收窄,能够抵消部分美联储反通胀的政策努力。目前,美国通胀宽度依然维持在90%左右,接近1980年代初和1990年代初的水平。为避免涨价压力的持续扩散与通胀预期的持续升温,通胀宽度至少应该回到正常经济过热时的50%-60%区间(2003-06年)。

(四)SPF 5y&;;10y PCE通胀预期——体现中长期通胀预期:仍在继续升温

通胀在很大程度上取决于通胀预期,锚定的通胀预期是实现价格稳定的必要条件。从政策意义上讲,中长期通胀预期的变动也是美联储官员反复提及会“仔细地监测”的指标。因调查对象的专业性强,费城联储的SPF 5y&;;10y PCE通胀预期最为出名,其对美国通胀有较好的1个季度左右的领先关系。最新8月数据显示,SPF未来5年PCE通胀预期继续上行,今年Q1-Q3依次为2.48%、2.94%、2.97%;SPF未来10年PCE通胀预期也在上升,今年Q1-Q3依次为2.25%、2.46%、2.48%,两者均为2007年有记录以来最高。

风险提示:美国经济和通胀形势超预期,美联储货币政策超预期。

报告目录

报告正文

一

美国通胀何时才能算看到“胜利曙光”?

9月美国通胀数据再超预期,尤其是核心通胀的韧性凸显,再次大幅减弱了市场对美国通胀下行的偏乐观预期。当下,外部的宏观关键问题主要就在于美国通胀何时回落。因为美国通胀动态决定了美联储加息路径和终点,加息进程决定了全球流动性,流动性松紧决定了全球市场风格和估值偏好,同时也影响内部宽松节奏。

关于美国通胀的“胜利曙光”,我们建议从四个指标进行跟踪:衡量劳动力市场松紧的指标——V/U、最直观的通胀压力指标——通胀读数、反映价格普涨压力的指标——通胀宽度、体现中长期通胀预期的指标——SPF 5年和10年PCE通胀预期。目前而言,似乎只看到V/U比率有所回落,但其余三个,包括整体通胀读数、通胀宽度、通胀预期还尚未有明显缓解迹象。乐观预计,美国通胀问题,至少要到明年一季度才能看到“胜利曙光”。

(一)V/U——衡量劳动力市场松紧:虽较峰值下降但仍是70年来高位

紧张的劳动力市场是美国通胀尤其是核心通胀韧性的主要因素(体现在租金项和服务项价格上),通胀何时回落很大程度上依赖于劳动力市场的松弛进度,后者意味着推动价格上涨的工资压力的缓解。

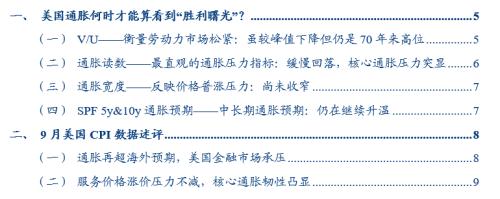

在新冠疫情爆发之前,失业率一直是衡量劳动力市场松紧程度的最常用、最标准的指标。但近两年来,更多的研究使用职位空缺率(V)与失业率(U)的比率(V/U)来衡量美国劳动力市场松弛度,因疫情后美国失业率的走势并不能很好解释通胀的快速上行,目前美国失业率大致持平于疫情前的水平,但通胀却“不可同日而语”;而用V/U来衡量导致价格上涨的工资压力指标的理论逻辑在于,其反映的是劳动力的相对供求关系,因此更能准确地反映企业的边际招聘成本,从而可能比单独的失业率或职位空缺率更好地解释通胀压力[1]。已有研究证明[2],过去三个季度的V/U对当期通胀缺口有较好的解释度,并且V/U越高,对通胀的影响越大。

截止8月最新数据,V/U读数为1.68,较今年3-4月2的峰值有所回落,但仍是过去70年以来的最高值。按照三个季度的影响时滞,即便后续V/U继续下行,美国通胀的偏快回落也要明年一季度才能看到。

(二)通胀读数——最直观的通胀压力指标:缓慢回落,核心通胀压力突显

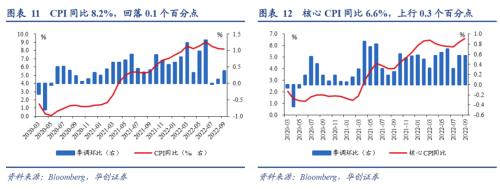

整体CPI通胀和核心CPI通胀是最直观的通胀压力指标,两者均为四十年来最高。近三个月,受益于汽油价格调整,美国CPI同比从9.1%的峰值回落至8.2%,但碍于核心通胀的韧性,回落速度很慢,核心CPI同比甚至还有所反弹。9月通胀数据超预期,其实是再次体现了美国通胀的韧性和反复性。

往后看,年内美国CPI通胀依然会延续缓慢回落态势,年底大概率仍在7.5%以上。一是,鉴于依旧维持强劲的劳动力市场以及薪资大幅上涨背景,短期内核心通胀涨价难以放缓。二是,欧洲能源危机愈演愈烈,俄乌冲突复发,四季度能源价格有反弹的风险,10月前两周,美国汽油价格已有所反弹。三是,通胀宽度仍未见收窄,通胀预期仍在上行,涨价扩散的压力仍然存在。即便是乐观估计,即假设核心通胀环比在明年1季度就回到0.2%的水平,CPI通胀和核心CPI通胀读数也要在明年1季度才能看到快速回落(也与上文劳动力市场动态的指引符合),但明年全年可能也难以回到2%的政策水平。

这也是我们强调可能不应该把同比读数视为通胀下降依据的原因。但,只要核心CPI环比下降至0.2%(过去四十年,美国核心CPI环比均值为0.2%,即便是在1990年代、2000年初、2015-18年经济过热时也在0.2%左右),也就意味着核心通胀的涨价压力基本消退,从环比年率的视角,核心通胀也基本回到2%目标附近了。

(三)通胀宽度——反映价格普涨压力:尚未收窄

去年以来,发达经济体通胀快速上升,达到近三四十年来新高。但读数高只是通胀严峻形势的一面(通胀高度),另一面是涨价范围扩大(通胀宽度)。

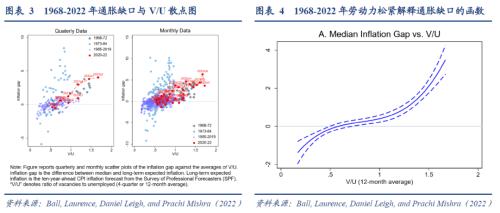

我们以“同比涨幅超过2%(央行通胀目标)的CPI或核心CPI项目的比例”衡量通胀宽度,相比于通胀高度,通胀宽度或更能反映经济主体的定价行为和通胀预期变化。通胀越高、越宽,通胀超预期的概率越大,就1970-1980年代的经验看,仅通胀读数回落但通胀宽度不见收窄,能够抵消部分美联储反通胀的政策努力。(关于通胀宽度的更多细节,请参见《通胀“宽”度已达1980年——美通胀的另一个视角》)

目前,美国通胀宽度依然维持在90%左右,接近1980年代初和1990年代初的水平。为避免涨价压力的持续扩散与通胀预期的持续升温,通胀宽度至少应该回到正常经济过热时的50%-60%区间(2003-06年)。

(四)SPF 5y&;;10y通胀预期——中长期通胀预期:仍在继续升温

主流宏观经济学的一个观点是,通胀在很大程度上取决于通胀预期,锚定的通胀预期是实现价格稳定的必要条件,如果通胀预期脱锚,通胀预期和实际通胀形成正反馈效应,价格稳定的目标就难以实现。从政策意义上讲,中长期通胀预期的变动则是美联储官员反复提及会“仔细地监测”的指标。

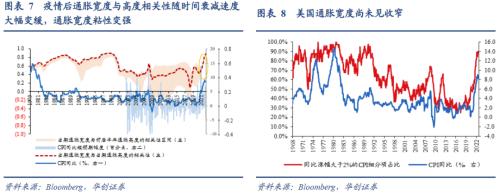

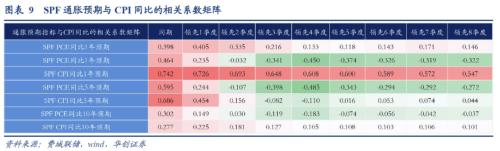

常见的通胀预期指标有三类:基于调查的通胀预期、基于市场的通胀预期、基于模型的通胀预期,基于调查的通胀预期走势较为稳定,符合人们的经济学认知。其中,因调查对象的专业性强,基于专业人士调查的通胀预期数据最受关注,最为出名的就是费城联储的SPF 5y&;;10y通胀预期——50位左右的金融行业研究人员和首席经济学家、行业组织经济学家以及经济学者等对美国未来5年和10年通胀的预期,其对美国通胀有较好的1个季度左右的领先关系。(关于通胀预期的更多细节,请参见《美国通胀预期全面走高的政策和投资意义——兼论通胀预期跟踪指标体系》)

最新的8月数据显示,SPF未来5年PCE通胀预期继续上行,今年Q1-Q3依次为2.48%、2.94%、2.97%;SPF未来10年PCE通胀预期也在上升,今年Q1-Q3依次为2.25%、2.46%、2.48%,两者均为2007年有记录以来最高。

二

9月美国CPI数据述评

(一)通胀再超海外预期,美国金融市场承压

9月美国CPI同比从8.3%下行至8.2%,核心CPI同比则从6.3%上行至6.6%,CPI同比回落速度不及海外预期,核心CPI同比上行幅度超海外预期。9月数据再次体现了美国通胀的韧性和反复性,继续印证我们在以往报告中多次提及的“三季度美国通胀尤其是核心通胀有极大反弹风险”的判断。

核心通胀涨价压力不减,美国金融市场再度承压,也符合我们前期的判断:1)在通胀高位、通胀变宽的时期,通胀读数被错估的概率越大,市场进入了“容易犯错”的时段,资产价格的波动会更为剧烈;2)长端美债利率大概率会继续先反应政策收紧和高通胀而上行,基于衰退预期过早押注其走向的风险性极大。数据公布后,美股直线跳水,道琼斯工业指数、标普500指数和纳斯达克综合指数分别下跌1.7%、2.2%和3.0%;10年期美国国债收益率上行17bp,升至4%以上。

9月美国CPI同比8.2%,彭博预期8.1%,前值8.3%;核心CPI同比6.6%,彭博预期6.5%,前值6.3%。

9月季调CPI环比上涨0.4%,预期0.2%,前值0.1%;季调核心CPI环比上涨0.6%,预期0.4%,前值0.6%。

(二)服务价格涨价压力不减,核心通胀韧性凸显

同比来看,汽油价格是拖累CPI下行的边际拖累,房租和运输服务则是主要边际拉动项。

受汽油价格拖累,能源价格同比从23.8%回落至19.8%,边际影响CPI下降0.28个百分点;细分来看,主要是汽油价格涨幅大幅回落,而能源服务价格涨幅持平前值。食品价格涨幅从11.4%回落至11.2%,边际影响CPI下降0.02个百分点;其中,家用食品价格上涨13%,外出就餐价格上涨8.5%。

在租金和运输服务价格拉动下,服务价格涨幅进一步扩大,从6.1%升至6.7%。其中,租金涨幅从6.3%升至6.7%,额外拉动CPI上行0.12个百分点;运输服务价格涨幅从11.3%升至14.6%,额外拉动CPI上行0.15个百分点。此外,医疗服务价格涨幅也有所扩大。

环比来看,汽油价格跌幅收窄,对CPI拖累有所减弱,更重要的是,租金、医疗服务和运输服务价格涨幅扩大,由劳动力市场紧张带来的服务价格涨价压力不减,核心通胀韧性持续凸显。具体来看:

非核心:受国际油价调整影响,汽油价格下跌4.8%,跌幅收窄5.6个百分点,拖累CPI约0.21个百分点;10月前两周美国汽油零售价较9月均价小幅上涨2.7%,结束三个月连降趋势,若10月涨幅延续,预计汽油价格将再次对CPI形成上拉压力。天然气价格上涨2.9%,前值3.5%。食品价格上涨0.8%,涨幅与上月持平,是今年以来最低涨幅,随着国际粮价回落,后续其涨幅或继续趋于回落。

核心商品:耐用品和非耐用品涨幅均从0.5%回落至0%,耐用品中的汽车价格(-0.2%,前值0.4%)和非耐用品中的服装价格(-0.3%,前值0.2%)由涨转跌,合计拖累CPI约0.02个百分点。

住所租金:租金再度加速上涨,9月上涨0.8%,前值为0.7%,影响CPI上涨0.25个百分点。租金项的粘性,一方面是受前期房价上涨的影响,另一方面则与强劲的美国就业数据相互印证,偏紧的劳动力市场意味着需求仍有韧性。

非周期性服务:医疗保健服务(1%,前值0.8%)、公用事业价格(0.7%,前值0.6%)涨幅有所扩大,教育和通信服务(0.2%,前值0.2%)价格涨幅持平上月。

周期性服务:运输服务(1.9%,前值0.5%)价格涨幅明显扩大,娱乐服务(0.2%,前值0%)价格小幅上涨。

参考文献:

[1]Regis Barnichon, Luiz E. Oliveira, and Adam H. Shapiro, “Is the American Rescue Plan Taking Us Back to the ’60s?” FRBSF Economic Letter 2021-27.

[2]Ball, Laurence, Daniel Leigh, and Prachi Mishra. 2022. “Understanding U.S. Inflation During the COVID Era.” BPEA Conference Draft, Fall.

具体内容详见华创证券研究所10月14 日 发布的报 告《【华创宏观】美国通胀何时才算看到“胜利曙光”?——9月美国CPI数据点评》 。