核心结论:①我们将估值、基金持仓占比的历史分位均低于20%的行业定义为“双低”行业。②历史数据显示,消费和制造类行业特征最明显,双低后半年上涨概率近七成。③市场处在大的底部区域,目前双低行业中,TMT相关的数字经济潜力大;另外,重视高景气的新能源。

以史为鉴:行业“双低”后的表现

回顾10月以来(截至22/10/28)的行业表现,可以发现估值低、基金配置低的、医药涨幅居前,计算机涨幅为11%、医药为6%,而同期沪深300下跌7%。行业进入估值、配置“双低”后是否意味着否极泰来?本篇报告通过回顾各行业“双低”之后的行情表现,探寻“双低”特征蕴含的投资机会。

1.行业“双低”之后有何表现?

“双低”行业:估值、基金持仓历史分位均低于20%。要回顾估值、配置“双低”行业的表现,我们首先要确定“双低”行业的标准。估值方面,我们在前期报告《A股估值体系的多元化-20220719》中提出,不同行业业绩成长空间和发展前景存在差异,所适用的估值方法也不尽相同。因此,对于成长类行业,我们使用PE估值,具体包括医药、建材、电新、军工、白酒、TMT等20个行业;价值类行业使用PB估值,具体包括农林牧渔、钢铁、有色、地产、等12个行业。对于行业估值所处的位置,我们通过计算该行业PE/PB估值在近两轮牛熊周期中所处的历史分位来衡量(鉴于数据可得性,08-12年分位数数据仅包括05-08年1轮牛熊周期,下同),将PE/PB估值分位数低于20%的行业定义为低估值行业。公募基金持仓方面,我们计算基金重仓股中该行业的持仓市值占比在近两轮牛熊周期中所处的历史分位来衡量基金配置水平的高低,若分位数低于20%,则定义为低配置行业。由于基金持仓是季频数据,我们仅计算季末交易日行业的PE/PB估值分位数,若行业估值分位数、基金持仓占比分位数均低于20%,则定义为“双低”行业。

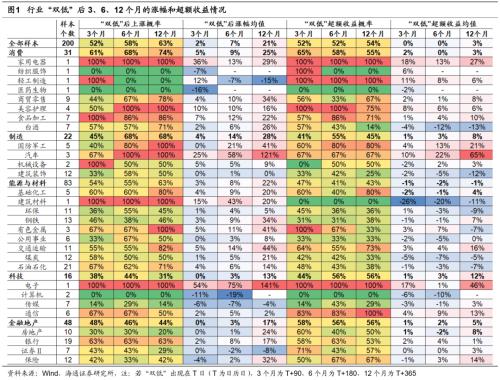

消费、制造类行业“双低”后胜率和涨幅较高,金融地产类行业不明显。回顾历史,08年以来(截至22/06/30)有29个行业、共计200次陷入过“双低”状态。我们计算这些行业样本出现“双低”之后的涨跌幅,可以发现:行业出现“双低”之后3个月内上涨的概率为52%、涨跌幅均值为2%,6个月上涨概率为58%、涨跌幅均值为7%,12个月上涨概率为63%、涨跌幅均值为21%。可见行业出现“双低”特征后,上涨概率、涨幅均值随时间拉长而提升。从不同大类行业“双低”后的表现来看,消费、制造类行业“双低”后胜率和涨幅更高,而金融地产类行业“双低”之后涨幅和胜率并不明显,具体数据详见图1。

消费类行业出现“双低”后3、6、12个月中上涨的概率都超过六成,3、6、12个月的涨幅均值分别为5%、9%、25%。其中,家电、食品加工行业出现“双低”特征后上涨概率超过八成,且超额收益较高,例如食品加工“双低”后3、6、12个月的涨幅均值分别为7%、12%、22%,相对沪深300超额收益均值为1.3、4、10个百分点。

制造类行业出现“双低”后6、12个月中上涨的概率较高、均为68%,涨幅均值为14%、28%。其中,汽车涨幅和超额收益较大,汽车出现“双低”后3、6、12个月中上涨概率为67%、100%、100%,涨幅均值分别为25%、58%、121%,相对沪深300超额收益均值分别为10、22、65个百分点。

能源材料类行业“双低”后3、6、12个月上涨的概率为54%、55%、63%,涨幅均值为3%、8%、22%,但相对沪深300取得超额收益的概率不高,且超额收益均值为负。其中,交运行业“双低”后上涨或有超额收益的概率较大,3、6、12个月上涨的概率均值为55%、55%、82%,涨幅均值为5%、14%、44%。

科技类、金融地产类行业出现“双低”后3、6、12个月上涨概率不足五成,但有超额收益的概率较高。其中,科技类行业中电子“双低”后的涨幅和超额收益较大,3、6、12个月的涨幅为54%、75%、141%,相对沪深300超额收益为17、1、46个百分点。金融地产类行业中银行“双低”后3、6、12个月上涨的概率超过六成,涨幅均值分别为2%、8%、17%。

2.“双低”后催化剂也必不可少

借鉴历史,行业进入“双低”状态后,催化剂的出现也必不可少。回顾08年以来行业表现,可以发现具备“双低”特征的行业本身已处在历史底部区域,而催化剂的出现带来行业基本面改善或情绪提振的迹象,因而推动行业开启一轮上涨行情。典型代表的有,09年汽车、16年家电以及17年食品。

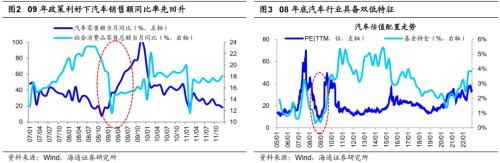

08年底汽车处双低后,政策刺激下开启上涨行情。08年下半年市场整体处在熊市下行期间,汽车行业估值和配置均处在历史底部区域。从估值看,08/12/31汽车行业PE(TTM,下同)为9.8倍、处最近两轮牛熊周期以来从低到高3%分位。从基金配置看,08Q4基金对汽车行业配置比例0.4%,处最近两轮牛熊周期以来6.6%分位。在估值和基金配置双低下,09年的汽车下乡政策成为行情的催化剂。09年1月14日,国务院公布《汽车行业调整振兴计划》,此后多项汽车消费刺激政策陆续推出,在政策拉动下汽车消费逐步回暖,汽车行业归母净利累计同比由08Q4的-49%上升至09Q4的154%。对应行业表现看,08年底双低之后汽车行业涨幅明显,3、6、12个月区间涨幅分别为70%、121%、239%,相对于沪深300超额收益分别为33、48、143个百分点,具有明显的超额收益。

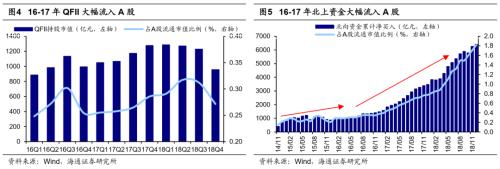

A股国际化进程下,15年家电在双低后迎来机会。15年由于清查配资等去杠杆因素,叠加宏观经济面临压力,A股市场快速下行,15年9月家电行业处在估值和基金配置双低。从估值看,15/9/30家电行业PE为13.9倍、处最近两轮牛熊周期以来从低到高20%分位;从基金配置看,15Q3基金重仓股中家电行业市值占比为1.1%,处19%分位。从行情催化剂看,16年以后A股国际化进程加速是本轮家电行情的催化剂。16年A股制度改革加快推进,为海外投资者提供更加丰富和便利的途径,吸引全球资金大幅流入。17年QFII持有A股市值由16年初的886亿攀升至1277亿,北向资金持股由907亿升至3475亿,且16-17年北向资金月均净买入较14-15年大幅提升74.4%。在双低的契机下,外资涌入为家电行业带来一波行情,在双低后(2015/9/30)家电行业3、6、12个月区间涨跌幅分别为36%、13%、29%,相对于沪深300超额收益为18、13、27个百分点。

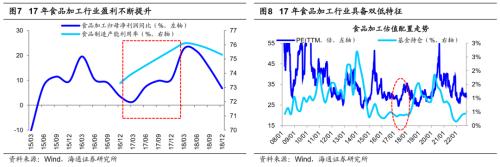

17年食品加工具备双低特征后,受行业集中度提升催化行情。17年6月食品加工行业估值和基金持仓处在明显的历史低位。从估值看,截至2017/6/30食品加工行业PE为27.6倍,处最近两轮牛熊周期以来10%分位;从基金持仓看,17Q2基金对食品加工持仓比例为0.4%、处11%分位。供给侧改革促进行业集中度提升是食品加工行业本轮行情的重要驱动力(行情838275,诊股),15年12月中央经济局工作会议提出16年以供给侧改革为主,推动行业集中度不断提升,行业资源配置能力得到优化,食品制造行业产能利用率由16年底的73.3%上升至18/03的76.1%,同期食品加工归母净利同比增速由3.5%上升至22.7%。行业基本面改善下食品加工板块行情展开,在双低后(2017/6/30)食品加工行业3、6、12个月区间涨跌幅分别为11%、21%、17%,相对沪深300超额收益为7、12、21个百分点,具有明显的超额收益。

3.当前双低行业“否极”能否“泰来”?

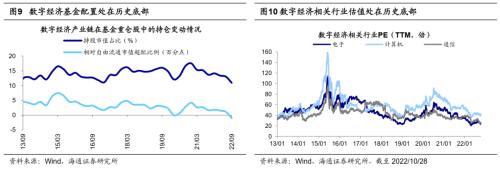

我们在前文提出,行业出现“双低”特征后,上涨概率、涨幅随时间拉长而提升,其中消费、科技类行业“双低”后胜率和涨幅更高。那么当前哪些行业已经处于“双低”状态?当前医药、纺服、家电、计算机、传媒、银行、保险、证券、建材估值和基金持仓分位数都低于20%。产业链方面,数字经济也基本处于“双低”状态。从基金配置看,22Q3基金重仓股中数字经济产业链市值占比下降至11.1%、处13年以来从低到高5%分位,相对自由流通市值低配2.1个百分点、处13年以来5%分位。从估值看,数字经济相关行业估值处在历史底部:当前电子PE为25倍,处13年以来5%分位;计算机PE为44.4倍,处13年以来16%分位;通信PE为26倍,处13年以来0.4%分位。以上行业和产业链都处于“双低”状态,但这并不代表一定能上涨,“双低”行业是否有行情将取决于行业的催化因素。

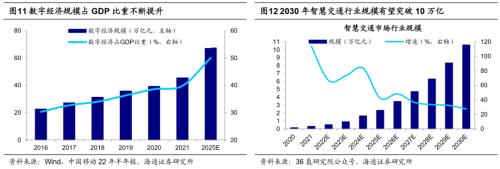

数字经济方面,政策支持下智慧城市加速落地或成行情催化剂。当前发展数字经济已是国家战略,根据中国移动(行情600941,诊股)的预测,2025年数字经济占GDP比重将超50%。细分领域中数据中心、云计算、5G等新基建是政策发力的主要方向。随着数字基础设施建设加速,涵盖大数据、工业互联网以及人工智能应用的下游领域有望成为新基建未来重要的切入点。智慧城市有望成为新老基建的桥梁,在城市管理的各环节中对大数据、云计算、人工智能等高新技术进行集合应用,通过各要素之间的实时信息交互协同,增加城市之间以及内部的联动,大幅提升城市治理的效率。近期智慧城市政策正在加速落地中,9月5日上海市提出到2025年智能网联汽车产业规模力争达到5000亿元。9月28日,重庆提出计划到25年建设车路协同道路超过1000公里。随着各地智慧交通项目正在加速布局实施,预计到2030年我国智慧交通市场规模或超10万亿。10月28日,国务院印发《全国一体化政务大数据体系建设指南》,要求加强数字政府建设,营造良好数字生态,不断提高政府管理水平和服务效能。与此同时,汽车智能化正助力数字经济高质量发展。随着新能源汽车向智能化转型,新能源车产业有望从硬件制造逐渐向软件和生态演变,智能座舱和自动驾驶是汽车智能化的两大主要领域:智能座舱在AI、生物识别等技术支持下可以进行人与汽车的智能交互,根据HIS、中商产业研究院的数据,22年中国智能座舱市场规模将达740亿元,同比增长14%;自动驾驶方面,中国互联网企业自动驾驶技术领先,未来中国自动驾驶的渗透率有望快速提升,中商情报网预计2022年中国无人驾驶产业规模将达到2894亿元。

此外,以医药为代表的部分消费行业也处于估值、配置“双低”状态。但目前来看,国内疫情对消费基本面仍有扰动,9月社会消费品零售总额同比增长2.5%,较8月回落2.9个百分点。消费基本面复苏可能要等疫情影响逐渐减退,消费股行情的催化剂也需要等待逐步验证。

估值和基本面指标指向市场处在历史大底,稳增长落地见效或是行情的催化剂。截至22/10/28,A股主要宽基指数与4月末时低点已经很接近了,沪深300、上证50指数更创下年内新低。对比过去5轮牛熊周期的大底,当前和4月末时A股的估值、风险溢价、股债收益比、破净率等指标均已处于大的底部区域,详见表2。从基本面指标看,根据05、08、12、16、19年5次市场见底的经验总结,底部反转均伴随着五大类领先指标中三项及以上企稳,当前4个指标(货币政策、财政政策和制造业景气度、汽车销量累计同比)已经回升。综合以上,估值和基本面指标指向市场处在历史大底,稳增长落地见效或是行情上涨的催化剂。10月26日国常会要求持续落实稳经济一揽子政策和接续措施,推动经济回稳向上。目前三季度大部分经济数据已经恢复到合理区间,22Q3实际GDP同比为3.9%,较22Q2回升3.5个百分点。生产和投资继续修复,9月工业增加值同比增速为6.3%,较8月回升2.1个百分点;固定资产投资当月同比增速为6.6%,连续第2个月回升。随着稳增长政策推动经济持续回暖,有望成为股市行情的催化剂。

结构上,关注新能源及前文提到的数字经济。二十大报告明确指出要建设现代化产业体系,我们认为低碳、数字化、安全是产业发展的焦点。就四季度的行业配置而言,我们判断四季度成长>;;银行地产>;;=消费>;;资源,其中消费和地产银行都低估低配,有可能修复,但若考虑到弹性,四季度高景气的成长更值得关注,如新能源和数字经济板块。

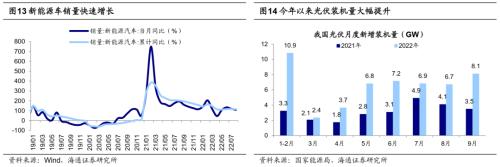

新能源关注高景气的新能源车和光伏。当前调整后的新能源产业链估值已经不高,基金配置热度也有所降低。相较22Q2,22Q3基金重仓股中新能源市值占比下降3.1个百分点至22.2%,相对全A自由流通市值的超配比例下降1.5个百分点至9.4个百分点。估值方面,截至2022/10/28,新能源车PE(TTM)为22倍,低于4月底时的27倍,也低于19年至今均值的35倍;光伏风电板块PE为27倍,略高于4月底时的26倍,但低于19年至今均值的35倍。而当前新能源景气度仍在,乘联会预计10月新能源汽车零售销量将达55.0万辆,同比增长73.5%,渗透率为28.8%;根据国家能源局,9月光伏装机量当月同比增速达131%,较8月的63%大幅提升。随着光伏风电装机量的增长,储能也将配套发展,中关村(行情000931,诊股)储能产业技术联盟预计21-25年中国电化学储能累计装机量CAGR将达64%。

风险提示:国内疫情恶化影响国内经济;美国经济硬着陆影响全球经济。