由于受到火热通胀和利润丰厚的期货市场的吸引,投资者正向大宗商品基金注入比过去10年任何时候都多的资金。

从铝、石油再到谷物,各种原材料的供应紧张已将价格推至纪录高位,同时也将期货市场推至现货溢价;在这种情况下,投资者可以卖出现货合约,以较低的价格购买较晚日期的合约,从而计入收益。

智通财经APP了解到,随着基金经理寻求对冲高通胀风险,现金纷纷涌入大宗商品市场。花旗估计,该行业的零售和机构资金规模接近7000亿美元,至少是2007年以来的最高水平。这也可能进一步推动价格上涨。

景顺固定收益和另类ETF策略主管Jason Bloom表示:现货溢价是投资者情绪的一大利好。人们14年来第一次产生了这样的想法:‘天哪,通胀是个问题。今年以来,景顺旗下最大的跨累计录得了18亿美元资金流入。

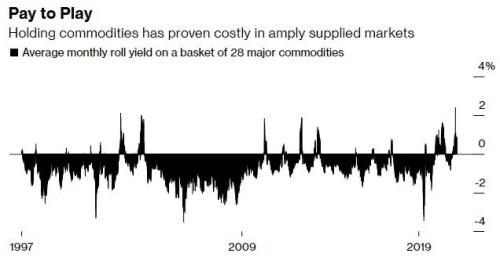

那么上述收益率有多诱人?举个例子,投资原油等大宗商品可以通过转递交易一个月后到期仓位而获得3%的月回报率,即使价格稍微移动。事实证明,铝等市场也对渴望收益的投资者具有吸引力,尤其是在通胀影响其他资产回报的情况下。而且,铝等市场过去10年的大部分时间都处于期货溢价(与现货溢价结构相反)。

First Trust investments高级副总裁Ryan Issakainen指出,这促使更多资金转向大宗商品。他表示:“前景已经改变,我们正在讨论的话题是‘让我们重新考虑这一资产在投资组合中的地位’。如果我们要配置大宗商品,资本应该从哪里抽取?它应该来自股票,债券,还是其他什么地方?”

最近,由于乌克兰危机引发了对供应可能中断的担忧,大宗商品价格也受到提振。俄罗斯是包括铝和镍在内等金属的主要出口国,也是大型石油和天然气生产国,而且也是小麦的重要产地。俄罗斯否认有意入侵乌克兰,但在紧张局势升级后,西方最初对俄罗斯实施了有限的制裁。

媒体数据显示,大宗商品ETF目前持有的资产价值超过210亿美元,为至少自2007年以来最多的。First Trust旗下Global Tactical Commodity Fund本月向大宗商品领域投入资金后,规模已飙升至创纪录的26亿美元。

不过,这种快速增长确实存在风险。当市场突然崩溃时(大宗商品很容易出现这种情况),正滚动收益(roll yield)几乎毫无用处。

大量资金流入也可能使基金在市场中持有大量合约,这可能会使基金很难在不扰乱价格的情况下增减头寸。例如,据交易所数据和景顺网站上的数据显示,景顺的两只大宗商品ETF持有纽约商品交易所12月份汽油未平仓头寸的25%左右。但这类投资的系统性意味着,资金流入可能会迅速增长,从而有可能引发市场动荡。尽管每天都有数百万美元涌入大宗商品市场,但大宗商品基金目前并不太担心。