核心观点:发出应对养老压力,促进资本市场稳定发展的积极信号

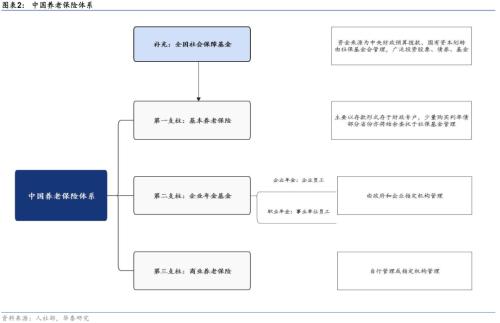

4月21日,国务院办公厅发布《关于推动个人养老金发展的意见》,进一步明确了个人养老金的参加范围、制度模式、缴费上限、可投范围、待遇领取等。其是对我国多支柱养老保险建设的进一步完善,我们认为将产生至少两点积极影响。第一,提高居民为养老投资的积极性与自主性,应对老龄化压力下基本养老保险的收支压力,提高全社会养老待遇,促进共同富裕。第二,促进居民储蓄向“长钱”转化,长期为资本市场带来更稳定的增量资金。未来关注税收优惠如何落地,与“第二支柱”如何联动。

发展现状:四类产品覆盖不同风险偏好但期限偏短,养老目标基金为主流

2018年以来,我国个人养老金产品的试点加速,当前主要有四类:1)个人税收递延型商业养老保险,至2021年10月底,共23家保险公司参与试点,累计保费收入近6亿元,参保人数超5万人;2)专属商业养老保险,共6家保险公司参与试点,累计保费收入约2亿元,承保人数超1.7万人;3)养老理财产品,首批试点4只5年期封闭型产品,采用“固收+”策略,2021年12月开始募集;4)养老目标基金,2018年2月开始规范运作(FOF为主),至2021年末,共成立174只养老基金,规模超1150亿元。现有产品能适应不同风险偏好,但期限偏短。个人养老账户建立是改善的必要条件。

新规影响1:完善养老保险“三支柱”体系,应对老龄化,促进共同富裕

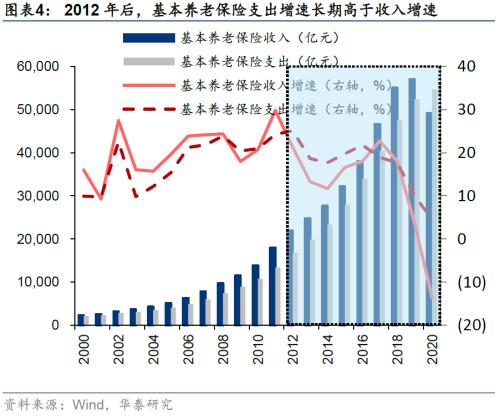

目前,我国的养老保险体系仍以“第一支柱”基本养老保险为主,截至2020年末,累计结余8.7万亿元(含补充),实行现收现付制。该制度的弊端在于,随人口老龄化程度的加剧,收支缺口将扩大,2012年来,我国基本养老保险的支出增速高于收入增速。老龄化加速趋势下,根据《中国养老金精算报告2019-2050》测算,到2028年“第一支柱”当期结余将转负,到2035年将耗尽累计结余。从欧美经验看,发展个人养老金账户,推动居民主动为养老投资是应对人口结构变化带来的养老金压力的关键。此外,健全的养老制度是促进共同富裕的基础,完善“三支柱”体系可提高全社会养老待遇。

新规影响2:促进储蓄向“长钱”转化,为资本市场带来更稳定的增量资金

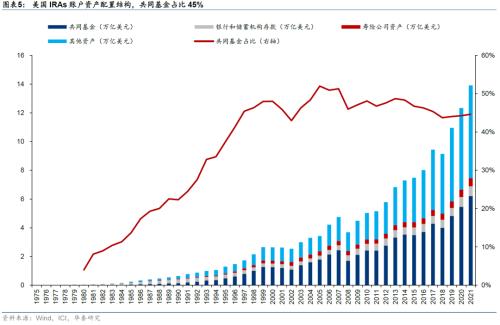

美国的经验表明,建立个人养老账户是促进“长钱”流向权益市场,形成权益文化的核心。通过税收优惠、限制支取推动居民进行长期的被动储蓄,并转化为对短期波动容忍度更高的权益投资,至2020年末,IRAs(美国第三支柱)资产规模达到12.21万亿美元,共同基金为其主要投资方向(规模占比45%),美国DC计划(亦有个人账户机制)及IRA账户持有共同基金规模占共同基金总规模的46%以上,养老金投资是美股及美国共同基金最为重要的“稳定器”。我国居民配置养老金的积极性不断提升且空间广阔,养老金账户落地有望推动储蓄—>;养老金—>;权益投资的转化。

未来关注:税收优惠制度如何设计,与第二支柱如何联动

参考发达国家经验,个税递延优惠是促进“第三支柱”快速发展的最为关键的要素,也是我国面临的最大挑战。2018年4月,个人税收递延型商业养老保险便已试点,但1年试点过后,个税递延优惠政策未能如期落地,此次《意见》中亦暂未明确,或存两大阻力:1)我国以增值税而非所得税为主体;2)我国个人累进税体系覆盖人群偏窄,意味着欧美那般的个税递延优惠收效可能并不显著,对政策设计提出了挑战。此外,美国“第三支柱”的发展也离不开其能够接受“第二支柱”转账(转账占IRA资金来源的近90%)的灵活性,其对跳槽或退休的员工尤为重要,我国会否效仿值得关注。

风险提示:政策推进不及预期,居民资产配置趋势演进不及预期。