核心结论:①根据美国经济背景划分美股下跌:1954年以来9次经济“硬着陆”背景下标普500跌幅20%-56%、平均跌35%,8次“软着陆”背景下跌幅9%-33%、平均跌19%。②短期内美股更类似“软着陆”背景的下跌,未来继续下跌对A股扰动或有限,4月下旬以来A股和美股走势已经分化,源于A股自身经济周期背景和估值位置更优。③未来若美国经济“硬着陆”,极端悲观假设下预计对A股的影响要弱于08年,基准情形下参考20年,影响幅度或更小。

自胜者强

——再论美股对A股的影响

6月9日以来美股再次明显下跌,连续三个交易日大幅下探后各大指数均创下了年内新低,而美股大跌次日A股的表现依然保持韧性。我们前期在《A股与美股的逆向-20220522》、《本轮美股下跌的历史对比分析-20220607》等多篇报告中分析过,今年4月下旬以来A股已经多次和美股“逆向”,背后主要源自于A股自身基本面更强。往后看,未来若美股再次下跌,将对A股产生何种影响?本文对此作进一步探讨。

1.今年4月下旬以来中美股市“逆向”

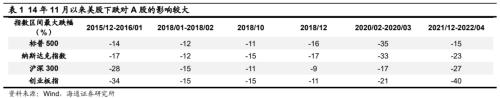

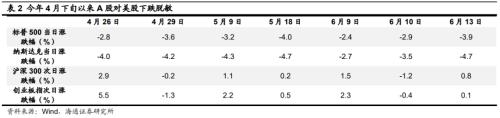

历史上美股下跌时A股往往同步跌,但近期A股已和美股“逆向”,源于经济周期和股市估值位置不同。回顾历史可以发现,A股和美股整体相关性并不高,1991年以来上证综指和标普500滚动3个月的相关系数均值为0.17, 2014年11月沪港通开通后该相关系数的均值也仅为0.40。但美股下跌对A股的影响较大,14年11月后美股出现跌幅10%以上的下跌时A股的走势往往会遭受拖累(详见表1)。就本次而言,去年底以来受俄乌冲突和全球流动性收紧等因素影响,去年12月至今年4月A股和美股普跌,但4月下旬以来美股经历了多次单日跌幅超过3%的急跌,而次日A股表现却与美股背道而驰,可见近期A股已开始对美股下跌脱敏(详见表2)。

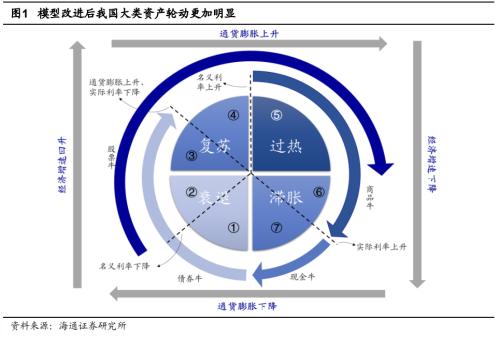

为何近期美股明显下跌时A股依然能保持韧性?我们认为这背后主要源自于中美两国的经济周期错位,以及中美股市估值所处的位置不同:根据我们改进版的投资时钟框架,目前美国仍处在经济增长动能下滑而通胀高企的滞胀期,同时在政策上还面临美联储紧缩的压力,而我国已经处于政策托底经济的衰退后期,因此A股的宏观环境要优于美股,详见《A股与美股的逆向-20220522》。

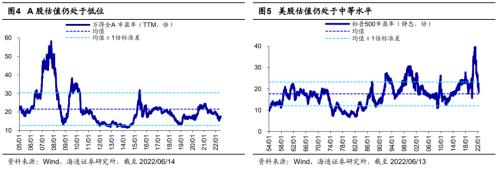

在市场微观结构方面,A股自4月低点以来已明显回升,但目前(截至2022/06/14,下同)估值仍处于较低水平,由于2005年来A股已经历了4轮完整的牛熊周期,因此我们以05年为起点计算A股估值的历史分位,数据显示目前A股PE(TTM)处于05年来从低到高35%的历史分位;而美股方面,标普500的估值在经历了下跌后目前依然处于中等水平,由于美股的牛熊周期较长,因此我们选择最早开始有估值数据的1954年为起点,至今美股经历了约4轮牛熊周期,标普500 PE(静态,下同)1954年以来的历史分位已经从年初最高的95%降至59%。此外1990年后美股估值中枢整体抬升,若以1990年为起点来计算,至今美股经历了约2轮完整的牛熊周期,目前标普500 PE处于1990年以来39%的历史分位。因此,中美股市估值位置的差异也在一定程度上解释了为何近期美股和A股走势开始“逆向”。

2.本次美股下跌的历史对比

那么该如何看待本轮美股的下跌?从历史对比的角度出发,我们在《本轮美股下跌的历史对比分析-20220607》中统计了1954年以来标普500跌幅超过20%、以及1980年代后跌幅超过10%的美股下跌情况,总计17次下跌。结合历史数据进一步分析,可以发现美股下跌的幅度和持续时间,和当时对应的美国宏观背景存在明显的联系。

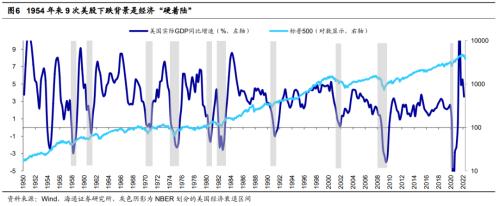

参考NBER划分的衰退区间,1954年以来美国经济经历了10次经济“硬着陆”。我们可以将前述的17次美股下跌的宏观背景拆分成两类,分别是美国经济增速放缓但没有陷入衰退的“软着陆”,以及经济增速大幅回落并陷入衰退的“硬着陆”。目前市场上判断美国经济是否“硬着陆”,主要参考的指标是美国经济研究局(NBER)划分的美国经济衰退区间。美国经济研究局权衡了一系列实际经济活动来确定美国的经济周期,参考的指标包括个人收入、非农就业、个人消费、零售和工业生产等,综合考虑上述指标后若美国经济开始出现趋势性下滑,则将美国经济定义为衰退。

从历史上来看,当美国经济陷入NBER定义的衰退区间时,美国的GDP往往会陷入明显的同比负增长,1954年来美国经历了10次经济衰退,其中有2次GDP同比负增持续一个季度,7次GDP同比负增持续3-5个季度,唯一的例外是2001年,虽然2001年GDP增速最终并未转负,但NBER还是将2001年定义为经济衰退,也就是认为美国经济“硬着陆”。

1954年来美股17次下跌中9次下跌背景是经济“硬着陆”,8次是“软着陆”。参考NBER划分的美国经济衰退区间,1954年来美国10次经济“硬着陆”,在我们统计的17次美股下跌中对应了9次的下跌(其中1980-1982年美股下跌时美国经济接连经历了两次“硬着陆”),而剩余8次的下跌宏观背景是美国经济“软着陆”。

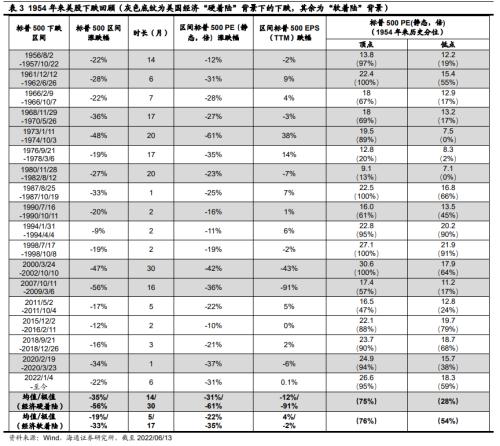

从美股下跌的各项指标来看,“软着陆”背景下的美股下跌明显更加温和:8次经济“软着陆”背景下标普500跌幅在9%-33%之间,平均跌幅19%,下跌时长1-17个月,平均下跌5个月,期间PE(静态,下同)的跌幅在10%到35%之间,平均为12%,EPS(TTM,下同)的涨跌幅在-2%到14%之间,平均为4%,且PE的历史分位数(1954年以来)从下跌前平均的76%降至下跌后平均的54%。

与之相对的,9次经济“硬着陆”背景下标普500跌幅在20%-56%之间,平均跌幅为35%,下跌时长1-30个月,平均下跌14个月,期间PE的跌幅在12%到61%之间,平均为31%,EPS的涨跌幅在-91%到38%之间,平均为-12%,且PE的历史分位数(1954年以来)从下跌前平均的75%降至下跌后平均的28%。

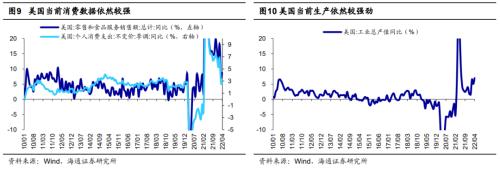

短期来看美国经济还未出现“硬着陆”信号。从目前美国的经济状况来看,美国的经济增速仅是有边际放缓的迹象,但还未出现转向负增长的“硬着陆”信号。美国ISM 制造业PMI读数虽然在边际下滑,但维持在50%以上的扩张区间。此外,纽约联储跟踪的美国周度经济指数(结合了10个消费、生产和劳动力指标)显示,6月3日时美国的经济指数(13周移动平均)仍达4.3%,明显高于历史均值的1.6%。此外目前美国的消费和生产仍较为强劲:4月美国零售销售额同比增长8.7%,环比增长0.9%,剔除通胀影响后的个人实际消费支出同比增长2.8%;4月美国工业产值同比增长7.0%,环比增长1.2%。根据纽约联储的预测,美国未来12个月经济衰退的概率整体处于10%以下,而在01年、08年、20年时该概率均超过了30%。

因此,本轮的美股下跌与历史上美国经济“软着陆”背景的下跌更可比,具体来看,本轮美股下跌数据略超“软着陆”背景下的历史均值,但离历史极值还有一段距离:截至2022/06/13,年初高点以来标普500最大跌幅22%(历史上软着陆背景下平均下跌19%,最大跌幅33%),下跌6个月(软着陆平均跌5个月,最长17个月),其中PE(静态,下同)跌幅31%(软着陆平均跌22%、最大跌幅35%)、EPS(TTM)涨幅0.1%(软着陆平均涨4%,最大跌2%),1954年来的PE历史分位数从年初的95%降至目前的59%(软着陆背景下平均降至54%)。

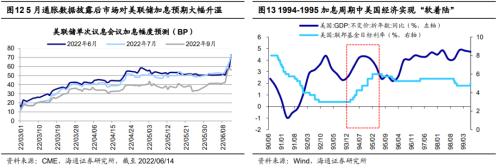

目前高通胀环境下,市场仍担忧未来美联储紧缩使得美国经济“硬着陆”的可能性。由于本轮的全球通胀更多是俄乌冲突、疫情冲击带来的供给侧影响,而美联储政策实际能控制的仅是需求侧。因此若未来俄乌冲突和疫情影响发酵,通胀供给侧的压力持续存在,那么美联储便可能为抑制通胀而被迫大幅收紧政策来抑制需求,而这将使得经济“硬着陆”的风险明显上升。在6月10日美国公布了超预期的CPI数据后,市场预期的美联储加息路径已经由原先6月9日的6、7月分别加50BP、9月加25或50BP变为目前(截至2022/06/14)的6、7月均加75BP、9月加50BP。不过值得注意的是,历史上也存在美联储大幅加息后美国经济实现“软着陆”的先例,例如1994-95年美联储加息周期内联邦基金利率从3%提升至6%,单次最大加息幅度达75BP,但当时美国的GDP增速仅是下滑,最终仍维持2%-3%的增速水平。因此,未来美国经济硬着陆风险能否消除仍有待进一步观察,后续需关注俄乌冲突和疫情对通胀的影响,以及未来美联储会议中具体的加息幅度、对未来通胀和经济的预期变化等。

3.美国经济两种情景对A股的影响不同

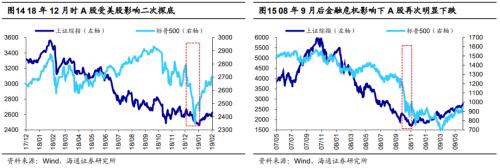

若未来美国经济实现“软着陆”,那么本次美股下跌的影响可以借鉴18Q4,对A股扰动相对有限。近期A股已经开始对美股的下跌脱敏,往后看,若本次美国最终实现“软着陆”,那么即便后续美股再次走低,对于A股的影响也将较小。参考18Q4美国经济“软着陆”背景下的美股小跌经验,标普500在18年10月时最大跌幅接近10%,而当时的上证综指已经从18年1月29日最高的3587点跌至10月19日的2449点,对应跌幅32%,而随着10月19日刘鹤副总理就经济金融热点问题接受采访,释放了稳定市场的积极信号,A股开始逐渐回升。但到了12月时美股再次大幅下跌,标普500当月最大跌幅16%,进而引发了A股的二次探底。值得注意的是,18年12月时上证综指从18年12月4日的2666点跌至19年1月4日最低的2440点,仅略低于前期低点2449点,且二次探底时上证综指也仅下跌8%,明显小于同期标普500 16%的最大跌幅。

和18Q4类似,本次政策不断发力下A股自今年4月27日低点以来已明显上涨。我们在前期报告《这次金融委会议与18年10月的异同-20220321》中分析过,当前我国货币、财政和地产政策均强于18年底。此外从基本面来看,18年全部A股的归母净利润累计同比增速为-2%,我们预计今年全A的利润增速达6%。因此综合而言当前的政策面和基本面相较18年均更强,因此目前来看即便未来美股再次下跌,对A股的影响或也有限,这一点其实在4月下旬以来中美股市的“逆向”中已有所体现。

极端悲观假设下预计美国经济“硬着陆”对A股的影响要弱于08年,基准情形下影响幅度或更小。而若本次美国经济最终“硬着陆”,对A股将产生何种影响?我们首先借鉴过去美股9次“硬着陆”背景下跌中跌幅最大的2008年:回顾2008年,9月15日时雷曼兄弟公司正式宣布破产,美国金融危机彻底爆发并引发全球系统性风险,此后美股一路下跌至09年3月才见底,期间标普500跌幅达45%。而当时的上证综指已经从07年10月6124高点下跌至08年9月12日的2064点,跌幅达到了66%,但在危机背景下A股指数再次明显下探,上证综指直至08年11月才见底于1664点,相较9月的2064点跌幅仍有20%。

然而,当前我国的经济形势和政策面相较08年已有所不同:首先从经济体量和结构来看,2008年时我国的GDP总量仅占美国的35%,同时从GDP支出法来看我国净出口的占比为8%,而到了2021年我国的GDP总量已经达到了美国的76%,净出口在我国GDP的占比也降至3%,因此预计未来美国经济对我国的影响要弱于08年。此外08年9月金融危机正式爆发后我国于11月推出四万亿投资计划,而这次在去年底中央经济工作会议以来各项稳增长政策便已在密集出台,本次我国政策发力时间相比08年时更早。因此综合经济和政策来看,我们认为若未来美国经济最终走向类似08年的“硬着陆”,对我国带来的扰动或将弱于08年。

值得注意的是,2008年是过去美国经济“硬着陆”背景下最极端的情景,而如前所述,目前美国经济走向这种极端悲观情况的概率还不大。1954年以来美股9次“硬着陆”背景的下跌中,跌幅处于中位数的是2020年,若以2020年为基准情形来分析美国经济“硬着陆”的影响,可以发现当时在全球疫情扰动下,20/02-20/03标普500最大跌幅34%,而同一时期沪深300的跌幅仅为13%,在影响幅度上相对更弱。

风险提示:全球通胀持续上行、美联储紧缩超预期。