【报告导读】短期通胀回落之下,全球通胀交易出现回摆,背后是长期通胀粘性正逐步被投资者所认知。成长与周期之间的攻守之势正在出现转变,周期的重定价正在开始。无论是悲观还是乐观的投资者,都应该搁置争议,围绕解决通胀矛盾的不同路径进行布局。

Summary

摘要

1通胀交易正在回摆,攻守之势异也

本周,在美国通胀超预期回落之后,市场的通胀交易反而出现了回归:大宗商品全面反弹;无论是A股还是美股,能源均领涨全市场。这背后的逻辑正是我们在上周周报《等待重定价》中提到的:如果通胀回落带来加息预期斜率放缓,通胀交易将会回摆。在4月底时,大宗商品的生产商充分定价了自身的供给刚性,却未考虑需求下行的边际影响;成长股已经反应了供应冲击与需求担忧,因此资源股反而成为了市场的脆弱环节。而当下,周期股定价已经计入了紧缩带来的需求下行,而全球成长股在6月以来抢跑了 “需求抑制——通胀大幅回落——政策宽松的预期”。只要通胀呈现粘性,那么通胀交易和成长风格之间的攻守之势就会发生变化。

2短期通胀回落,未来粘性却在增加

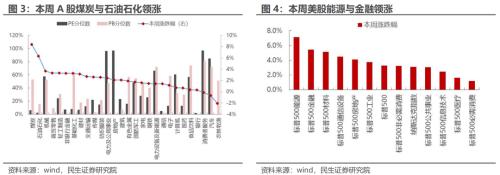

当下,越来越多的证据表明通胀粘性的存在:(1)短期通胀/通胀预期虽然有所回落,但长期通胀预期反而上行:8月美国密歇根大学1年期通胀预期继续回落0.2%至5%,但5-10年的通胀预期却自2.90%回升至3.00%。而类似背离的场景也曾出现在1981年8月,抢跑宽松的投资者是否为当时的场景作好了准备。(2)美国的就业市场已经提供了通胀粘性的证据,而价格上行时本就已经很保守的资源品生产商,在面临价格下行周期时同样未增加更多供给;(3)近期油运的租金成本出现上行正在指示:在传统能源中的“空间错配”问题与新能源的“时间错配”问题一样亟待解决。面对供给刚性推升的通胀,一旦决策者因为短期通胀回落而放松对于需求的抑制,那么通胀可能会因为需求的边际恢复而维持高位甚至重新上行,这时候资产定价又会向资源股倾斜,这比已经抢跑了宽松的成长股更具有弹性。

3宏观经济波动率上行,不破不立。

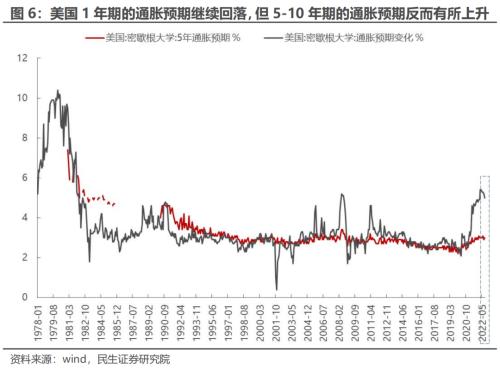

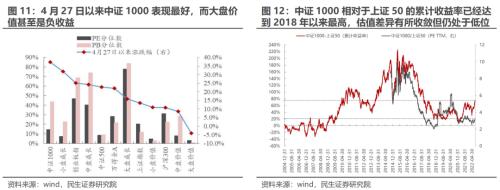

我们曾在6月底提示投资者《为中国宏观波动率的回升做好准备》,当时我们推演的路径二当下正在演绎:房地产下行成为社会信贷拖累项,社融存量与M2同比之差达到2014年以来的最低值,实体经济增长面临较大的下行压力,资金脱实向虚,宽信用已经不是“宽货币”可以解决的问题。我们在《“通胀”与中小盘:国证2000》报告中肯定了在供应冲击环境下中小企业会出现的机遇,但是阶段性的问题值得关注:中证1000相对于上证50的累计收益率已经达到2018年以来最高。其实上证50已经用资产价格很好指示了社融数据的困境:股价已经回到了4月底的水平,在4月的宏观环境下,投资者对结构景气的担忧也是此起彼伏,从而带来了中小盘股票的大幅下挫。其实,自7月以来投资者选择在不同板块之间快速轮动,我们也明显看到高景气板块越来越跑不赢更加概念性的板块:例如“钙钛矿”、“机器人(行情300024,诊股)”和“元宇宙”,它们逐步崛起替代了6月以来的汽车、光伏等领域。中证1000的定价逻辑呈现了从分子+分母双驱动→退守到纯分母驱动领域。投资者需要关注几个问题:既然宽信用无法被宽货币推动,是否意味着继续边际宽货币的必要性也在下降?或者相信宽信用可以在政策上得到一定程度反转?或者在仍然宽松的环境假设下,也需要退守到无景气验证(如元宇宙)或者更为独立景气的板块(如军工)。

4周期的重定价正在开始

当下世界的核心矛盾其实是资源和劳动力供给在全球货币供应量支撑的需求下相对不足,在这种环境下政策制定者想要压制通胀,需要更严格和更长期的需求抑制。决策者想同时解决“滞与胀”,反过来可能会强化两边。未来化解这一矛盾的路径无非是:长期收紧货币供应(有利于短久期资产),货币信用体系遭受冲击(通胀受益),地缘政治(军工)以及低资源消耗的需求补偿(元宇宙和数字经济)。根据基本面演绎的不同路径,我们推荐:(1)在加息预期缓和、海外处于“滞胀”环境之下,国内阶段性动能趋弱后,交易主线看向与海外“滞胀”共振的领域:有色(铝、铜、金),能源(油、动力煤)和油运。(2)看好与国内经济相关的资产潜在修复的可能:房地产、白酒、基建。(3)成长领域我们推荐通胀之下不同解决路径下受益的板块:、元宇宙。

风险提示:海外加息超预期;国内经济波动收敛;通胀超预期回落。

报告正文

1、通胀交易正在回摆

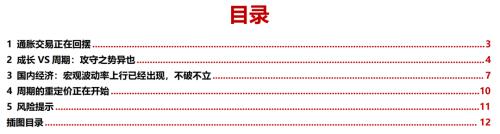

本周,通胀交易回归:大宗商品全面反弹,而无论是A股还是美股,能源股均领涨全市场。具体来看,基本金属、油气、贵金属以及农产品(行情000061,诊股)等大宗商品期货价格均出现了明显的反弹,一反此前衰退预期之下下跌的趋势。同时,从铜铝期货的基差变化来看,本周期货比现货涨得更多,“衰退预期”有所缓和。股票市场中,A股此前强势的“结构性景气”板块让位于“通胀”主线,煤炭(+8.43%)、石油石化(+6.31%)领涨全市场;美股中标普500能源(+7.14%)也是最为强势的板块。

在美国通胀超预期回落之后,市场的通胀交易反而出现了回归,其实这背后的逻辑正是我们在上周周报《等待重定价》中提到的:如果通胀回落带来加息预期斜率放缓,通胀交易将会回摆。此前,全球成长股抢跑了“通胀高企—加息—抑制需求—经济陷入衰退—政策宽松”的预期,而随着通胀有所回落,加息预期可能出现缓和,对于需求的抑制也将有所缓解,此时宏观经济的组合更契合“滞胀”而非“衰退”:这意味着,未来一段时间,市场要么重新定价通胀的粘性,要么大幅修正宽松的预期,或者是两者同时进行。

2、成长VS周期:攻守之势异也

2022年年初以来全球的资本市场其实经历了定价俄乌冲突带来的供给冲击→定价加息、全球经济增长放缓下的衰退预期→近期通胀回落、加息放缓预期下的通胀粘性的过程,在这个过程中我们可以看到拥有商品产能价值的周期股与长久期的成长性资产之间呈现了交替表现的特征:

(1)2022年年初至4月底,A股与美股均定价了大宗商品生产商的供给刚性,却未考虑需求下行的边际影响;但成长股其实已经反映了供应冲击与需求担忧。

(2)4月底之后,A股开始定价宏观经济波动率的下行,中下游制造业复工复产下的景气度回升也带来了成长股的反弹;而到了6月中旬,在加息导致的衰退预期下,美股开始定价政策宽松,成长股开始跑赢能源股。

(3)近期,A股与美股的资源股又开始跑赢成长股:一方面是对前期衰退交易过度的一种修复,另一方面是越来越多的投资者开始认识到通胀的粘性。

对于通胀粘性的一个佐证便是短期通胀/通胀预期虽然有所回落,但长期通胀预期反而有所上行:8月美国密歇根大学1年期通胀预期继续回落0.2%至5%,但5-10年的通胀预期却自2.90%回升至3.00%。而类似长短期通胀预期背离的场景也曾出现在1981年8月:当时密歇根大学1年期通胀预期自6.8%大幅回落1%至5.8%,但是5-10年的通胀预期却自5.8%大幅回升至6.7%,当时的背景是沃尔克已经大幅收紧货币政策,美国联邦基金利率曾在1981年7月22日达到22.36%的历史最高值,即便如此通胀预期还是没有被立刻打消,甚至开始关心中长期通胀问题,更不用提当前成长股所定价的美联储可能放缓加息的步伐场景出现,那么未来对于通胀粘性的定价将会大幅反弹。

而对于通胀粘性的另一个支撑便是:资源品的空间错配仍未很好地解决,近期油运的租金成本仍在上行;同时在价格上行时本就已经很保守的资源品生产商,在面临价格下行周期时我们并未看到其有供给增加的任何趋势,这与过往的周期明显不同。

因此,面对供给刚性推升的通胀,一旦决策者因为短期通胀回落而放松对于需求的抑制,那么通胀可能会因为需求的边际恢复而维持高位甚至重新上行,这时候资产定价又会向资源股倾斜。特别是其中高产能利用率、低库存部门。

3、国内经济:宏观波动率上行已经出现,不破不立

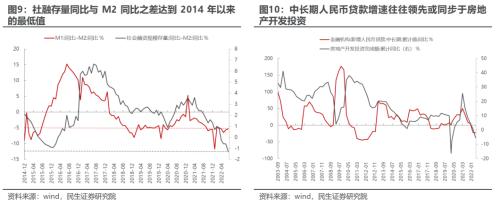

我们在6月底时提示《为中国宏观波动率的回升做好准备》,当下国内经济波动率的上行已经发生:疫情以来的弱复苏动能趋缓,房地产下行成为社会信贷拖累项,经济中的不确定性正在上升,实体经济增速面临较大的下行压力。7月金融数据显示社融存量的同比与M2的同比之差达到2014年以来最低值,这意味着超额流动性充裕/资金“空转”程度已经达到历史较高水平,尤其是企业和居民中长期贷款均出现了下滑,预示着实体融资需求的疲软以及需求预期的悲观。而这背后的推手即是房地产投资的下行:历史上房地产承担了大量的信贷扩张,金融机构的中长期新增人民币贷款同比增速往往领先或者同步于房地产开发投资完成额的同比增速。

在上述宏观环境之下,以中证1000/国证2000为代表的小盘股在4月27日以来的市场表现中遥遥领先其他宽基和风格指数,而这也符合历史上小盘股占优时的宏观特征,可参考我们报告《“通胀”与中小盘:国证2000》:

(1)如果经济增长从衰退到复苏前期,货币环境相对宽松,信用见底回升,小盘股的业绩与估值弹性更大。

(2)如果经济增长面临通胀的制约,货币和信用大幅收紧,导致经济大幅回落,但通胀可能仍存在上行风险,因此面对经济陷入衰退的风险,政策刺激基建地产的空间有限,此时可能市场会寻求新的增长点(创新与技术进步),即产业结构转型下的机遇,此时小盘股的业绩预期反而因此改善。

我们会发现无论是在哪种场景下:通胀上行与小盘股的盈利贡献占主导是共同的核心特征,其实这背后隐含的是宏观经济需求恢复的持续性,而并非“独善其身”。

过去一段时间,市场对于小盘股的定价更多地是基于宽松的流动性与盈利的相对弹性,但这是过去资产定价的结果而非未来资产价格演绎的原因。而面对未来,国内经济其实已经走到不破不立的十字路口:

(1)如果未来实体信贷需求依旧很疲软,房地产下行的风险扩散到其上下游产业链领域,这种盈利的相对弹性可能也终将面临考验,此时市场对于此前单纯的结构性景气板块也会存在需求回落的担忧。在单纯的流动性宽松但看不到需求恢复的场景下,市场可能不会有明显的核心主线,主题投资/概念炒作成为过渡期的特征。这也是目前市场已经开始逐步反映的预期:7月中旬以来市场出现了明显的快速轮动,周度涨跌幅排名的转移矩阵显示往往前一周排名靠前的板块下一周处于后50%的概率很高;7月以来,我们也明显看到高景气板块越来越跑不赢更加概念性板块:例如“钙钛矿”、“机器人”和“元宇宙”等概念指数逐步崛起,替代了6月以来的汽车、光伏等细分领域。中证1000的定价逻辑从此前的分子+分母双驱动→退守到纯分母驱动领域。

当国内基本面逐步确立下行趋势后,市场的目光会逐步看向海外,开始与海外的“滞胀”格局重新出现共振。

(2)投资者还有一种选择是相信“不破不立”。在这种路径下,此前对于与经济总量更相关的板块(以上证50为代表)的悲观定价将会得到修复,而弹性更大的其实是在需求恢复之下、供给刚性很强同时库存处于历史低位的上游品种,比如基本工业金属。

4、周期的重定价正在开始

与以往由需求所决定的价格水平不同,在经济实际增长已经受制于人口逆转和效率损失(绿色通胀)时,供给的刚性成为了通胀高企的原因,在这样的情形下,需要更严格和更长期的通过货币收紧进行的需求抑制才能够压制通胀;而决策者是否真的准备好了在较高债务水平下抑制通胀并因此获得一个极低的名义增长,是一个不确定的博弈过程,上述几点因素都为通胀的粘性创造了基础,这也让上游的大宗生产商和劳动力成为更具有韧性的部门。我们始终想向投资者传递的“真正的周期”是指市场开始重新定价周期品生产商的产能价值,重定价的原因在于商品价格中枢由于通胀的粘性出现系统性上移。尽管投资者在需求担忧的困扰下对本轮周期是反弹还是反转仍然心存怀疑,但当下我们建议投资者搁置争议,类似4月底的成长股,即使当时认为只是反弹,也应该积极参与其中。真正的周期才刚刚开始。

通胀是一个问题,但它同时不是唯一的路径,我们更需要关注的是,当下世界的核心矛盾其实是资源和劳动力供给在全球货币供应量支撑的需求下的相对不足,未来投资者应该在化解这一矛盾的路径上布局:长期收紧货币供应(有利于短久期资产,价值比成长有韧性),货币信用体系遭受冲击(通胀受益),地缘冲突升温(军工)以及低资源消耗的需求补偿(元宇宙等)。中国的宏观需求政策将成为中间较大的变量。

在上述逻辑推演之下,根据基本面的不同演绎路径,我们推荐三条主线:

(1)重新对通胀粘性进行定价,其中能源、黄金和油运最适应于中期场景,但是工业金属短期需求预期的修复可能更具弹性:有色(铝、铜、金),能源(油、动力煤)和油运。

(2)对于中国总量经济的悲观预期已经到达底部,可以博弈预期反转:房地产、白酒、基建。

(3)成长领域我们推荐通胀之下不同解决路径下受益的板块:国防军工、元宇宙。

5、风险提示

1)海外加息超预期。如果美联储继续超预期加息,则对于需求的抑制将会持续,此时大宗商品以及相应的股票可能会重新下跌。

2)国内经济波动收敛。如果国内经济波动收敛,则意味着经济弹性不足的同时也无深度衰退的风险,叠加宽松的流动性,对于成长股有利。

3)通胀超预期回落。如果通胀不及预期,大幅回落,则会影响市场对于长期通胀的预期,通胀粘性的逻辑可能会被证伪。