张继强 陶冶 吴靖

鲍威尔在Jackson Hole的讲话备受关注,市场期待从中推断未来政策取向。但实际上,加息路径没有更鸽+坚定的控通胀立场+不过早放松政策,市场纠结一番之后给出了偏鹰的解读,基于衰退担忧而逆转加息预期的博弈可能被证伪。终点利率高+持续时间长的预期得到强化,美股对此反应最为剧烈。我们预计9月加息75bp的概率偏高,我们之前提示十年美债风险,但收益率如果向上突破3.2%将再现配置机会。重申美股熊市反弹结束,后续仍将面对估值+流动性+回购三重压力,提防二次探底风险。

市场所期待的增量信息相对有限

第一,市场期待能有对当前情况下的中性利率的进一步解释,但鲍威尔只提到“估计的长期中性利率水平,不是(联邦基金利率)停止或暂停的地方”,其此前有所动摇的中性利率到底是多少继续留有悬念。第二,市场期待9月加息幅度的指引,但鲍威尔继续指出“9月的加息幅度将取决于传入的数据和不断变化的前景,在某个时候放慢加息步伐可能会变得合适”,与此前会议纪要传递的信息一致。第三,市场期待给出对于通胀需要降低到何种水平的暗示,但鲍威尔仅提到:“尽管7月CPI降低是积极的,但单月的改善远未达到委员会需要看到的水平,需要看到确定性的通胀正在下降的信号”。

不过,鲍威尔在控通胀上的立场尤为坚定,强调不过早放松政策

演讲标题是“货币政策与价格稳定”,期间多次提到保罗·沃尔克,全篇都在强调美联储控制通胀的决心:1)控通胀的原因是“物价稳定是美联储的责任,也是我们经济的基石,未能恢复价格稳定将意味着更大的痛苦”;2)控通胀的方法是“持续一段时间低于趋势的增长,劳动力市场出现一些疲软,给家庭和企业带来一些痛苦”;3)控通胀的时长是“需要在一段时间内保持限制性政策立场,历史经验强烈警告不要过早放松政策”;4)控通胀的终点是“必须坚持下去,直到工作完成”;5)但对于工作完成的标准是什么,鲍威尔则没有给出进一步的解释。

往前看,经济前景和联储政策如何演绎?

金融条件收紧会沿着“住宅投资/库存→耐用品消费→非耐用品/企业资本开支→服务消费”的顺序传导,目前影响尚未完全体现,经济或有更多的分项开启下行;而基于我们8月18日报告《拆解美国通胀并推断政策及美债走势》,通胀拐点可期但回落不易,尤其核心通胀的粘性可能更为持续,经济更可能最先走向滞胀而非简单的衰退。基于就业强劲+核心通胀可能反弹+基本面韧性+金融条件过松的判断,我们预计9月联储加息75bp的概率偏高,不过市场对此已有部分预期,9月加息75bp的概率已升至61%。

市场启示:美股仍面对三重压力,美债可能出现配置机会

我们认为即使短期未必是快速的加息,但大概率是更长的加息周期和更高的终点利率水平。全球“比差”的大背景下,各大类资产均感受到“鹰意”,反应程度上美股>黄金>美元>美债。美股调整最大是因为前期对联储鹰派定价不足,美债则是前期已有所反映+衰退风险对冲。如9月加息50bp,我们前期判断的3.2%可能仍然是美债收益率阶段性顶部。加息75bp情境下,后续紧缩预期可能继续升温,届时有突破3.2%的风险。但即便这种情况,考虑到衰退风险和紧缩预期的对冲,我们仍将其视为长线的配置机会。重申美股熊市反弹结束,后续仍将面对三重压力,提防二次探底风险。

风险提示:俄乌冲突超预期、美国通胀超预期。

正 文

增量信息有限但抗通胀立场坚定

市场所期待的增量信息相对有限...

市场会前的三大关注点均未有增量信息:

第一,市场期待能有对当前情况下的中性利率的进一步解释,但鲍威尔只提到“估计的长期中性利率水平,不是(联邦基金利率)停止或暂停的地方”,其此前有所动摇的中性利率到底是多少继续留有悬念。

第二,市场期待9月加息幅度的指引,但鲍威尔发言与7月会议纪要以及近期其他联储官员的表态没有显著差异,“9月的加息幅度将取决于传入的数据和不断变化的前景。而在某个时候,随着货币政策立场进一步收紧,放慢加息步伐可能会变得合适”。

第三,市场期待给出对于通胀需要降低到何种水平的暗示,但鲍威尔只提到:“尽管7月CPI降低是积极的,但单月的改善远未达到委员会需要看到的水平,需要看到确定性的通胀正在下降的信号”。

...不过,鲍威尔在控通胀上的立场尤为坚定,强调不过早放松政策

演讲标题是“货币政策与价格稳定”,期间多次提到保罗·沃尔克,全篇都在强调美联储控制通胀的决心。具体来看:

1)控通胀的原因是“物价稳定是美联储的责任,也是我们经济的基石,未能恢复价格稳定将意味着更大的痛苦”;

2)控通胀的方法是“持续一段时间低于趋势的增长,劳动力市场出现一些疲软,给家庭和企业带来一些痛苦”;

3)控通胀的时长是“需要在一段时间内保持限制性政策立场,历史经验强烈警告不要过早放松政策”;

4)控通胀的终点是“必须坚持下去,直到工作完成”;

5)但对于工作完成的标准是什么,鲍威尔则没有给出进一步的解释。

同时,鲍威尔强调了控通胀的三个教训:第一,央行可以且需要承担其控制通胀的职责,且这种职责需要具有可信度,即央行在控通胀方面的信誉极为重要;第二,当前一轮高通胀持续的时间越长,通胀预期变得根深蒂固的可能性就越大,后续的通胀路径也就越有上行风险;第三,如果高通胀变得更加根深蒂固,降低通胀的就业成本可能会成倍增加,因此当前必须坚持下去,不能犹豫不决,不能政策摇摆,也不能过早放松政策。

未来的加息路径没有更鸽+坚定的控通胀立场+不过早放松政策,市场纠结一番之后给出了偏鹰的解读,其关键在于市场意识到鲍威尔此番表态暗示着,即使牺牲经济也要控制通胀,基于衰退担忧而逆转加息预期的博弈可能被证伪。美股下跌;加息预期强化,带动2年期美债利率上行,但衰退预期与紧缩对冲,10年期美债利率震荡;美元走强。

市场启示:最“沃尔克”的鲍威尔,远端加息预期抬升,而近端仍存在不确定性

经济层面,金融条件收紧会沿着“住宅投资/库存→耐用品消费→非耐用品/企业资本开支→服务消费”的顺序传导,目前影响尚未完全体现,经济或有更多的分项开启下行;而基于我们8月18日报告《拆解美国通胀并推断政策及美债走势》,通胀拐点可期但回落不易,尤其核心通胀的粘性可能更为持续,经济更可能最先走向滞胀而非简单的衰退。

政策层面,鲍威尔本次讲话位于市场预期区间的鹰派上沿,态度明显转鹰不过缺乏具体行动指引。鲍威尔不再强调此前的三次软着陆,而是两次提及抗击通胀的先贤——保罗·沃尔克,虽与其连任采访中有所相似,不过“通胀斗士”的坚决姿态仍溢于言表。我们认为即使短期未必是快速的加息,但可能会是更长的加息周期和更高的终点利率水平(higher for longer),直到通胀显著回落。

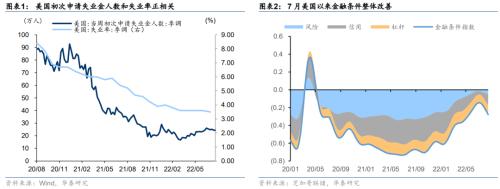

预计9月加息75bp的概率将高于50bp,不过市场对此已有部分预期。对于市场最关注的9月加息幅度,鲍威尔表示将取决于经济数据,和我们前期判断一致。不过我们预计9月加息75bp的概率更高,主要理由如下:1)就业市场依然强劲,初次申请失业金人数已经连续两周下降;2)工资—通胀螺旋风险仍大,黑石报告表示美国公寓地产出租率位于97%的历史高位,预计租金延续上行势头,亚特兰大联储实时模型预测8月核心CPI将达到6.3%,较前值显著反弹;3)美国二季度GDP上修至-0.6%(环比折年率),而GDI增长1.4%,综合两者来看美国经济保持韧性;4)芝加哥联储数据显示7月以来金融条件整体改善(读数越小金融条件越宽松),与联储政策收紧的目标背道而驰。鲍威尔发言后,联邦基金期货市场定价9月加息75bp的概率升至61%。

市场层面,鲍威尔讲话后各大类资产均感受到“鹰意”,从价格变动的剧烈程度来看:美股>黄金>美元>美债。美股前期对联储鹰派预期不足,标普和纳斯达克分别收跌3.37%和3.94%。黄金受到强美元+美债利率走高双重压制,回调1.17%。美债利率曲线小幅熊平,反应并不大的主要原因是前期已经有所定价+衰退风险对冲紧缩预期。美元指数V型走势背后还有欧央行推波助澜,昨晚部分欧央行官员透露9月可能加息75bp导致欧元兑美元一度跳涨至1.008,不过鲍威尔鹰派发言+欧洲经济前景担忧,使得欧元重新跌回0.996一线,美元指数最终也得以小幅收涨。

后市展望来看,如果8月就业数据疲软+通胀延续下行,美联储仍有可能在9月加息50bp,那么我们前期判断的3.2%可能仍然是美债阶段性顶部。不过倘若9月加息75bp,市场对11、12月的加息预期可能也会有所升温(目前均为25bp),届时美债收益率有突破3.2%的风险。但即便这种情况出现,考虑到衰退风险和紧缩预期的对冲,我们仍将其视为长期的配置机会。短期联储转鸽的预期基本破产,我们重申近日观点,美股熊市反弹结束,后续仍将面对估值+盈利+回购三重压力,提防美股二次探底风险。全球比差逻辑延续,欧央行即使大幅加息,更脆弱的基本面下可持续性仍然成疑,预计美元继续维持强势。强美元继续压制商品价格,强金融属性的商品面临更大下行压力,不过后续仍需关注能源危机下供给侧收缩的影响。

风险提示

1、俄乌冲突超预期。如果俄乌冲突超预期,可能拖累美国经济增长,加剧衰退风险。

2、美国通胀超预期。如果美国通胀超预期,美联储政策或更激进。