12月供需两端回落,制造业PMI收缩加快,创下2020年3月以来新低。券商普遍认为主因在于,疫情的影响较大,房地产供需仍有压力,外需继续降温。

但是从高频数据看,海通宏观跟踪显示人口流动指标近期触底后,小幅回升,这一轮全国疫情的高峰或已过去,经济的阶段性底部或已出现,就在12月。招商宏观也指出,冬季及疫情扰动令11-12月数据偏软,但疫情最早达峰的北京已现加速复工迹象,节后出入境也有望提速修复。国君宏观也指出,从招工前瞻指数来看,企业预期最差的阶段可能已经过去。

天风策略统计,过去几年一季度行情的表现情况究竟如何,与开年股债收益差所处的位置高度相关。当下股债收益差处于-1.5X标准差附近,这一位置的有利程度,仅次于2019年年初。同时考虑到目前成长赛道的拥挤度大部分处于2022年4月底的位置,基本面挖坑后、春季复工复产预期驱动的一季度还是值得期待。

银河证券预判,受中国特色估值体系重塑及对地产流动性支持等影响,2023年大盘股、价值股亦会存在较好的交易性机会。

招商证券(行情600999,诊股):高频数据不乏积极信号

招商宏观指出,冬季及疫情扰动令11-12月数据偏软,但疫情最早达峰的北京已现加速复工迹象,节后出入境也有望提速修复。

1)PMI接近底部。12月制造业PMI录得47.0,略低于2022年4月的47.4;12月服务业PMI大幅降至39.4,略低于4月的40.0;12月建筑业PMI 54.4,高于4月的52.7,但低于前值55.4。可见,疫情本身对建筑业活动的影响程度要低于制造业和服务业,同时可以看到当前更接近底部的周期位置以及更高的恢复潜力。

2)工业企业利润增速或正见底。11月规模以上工业企业利润累计同比-3.6%(1-10月-3%)。利润增速回落的主因是PPI同比维持低位,同时工业增加值增速和利润率增速也在下滑。2023年内需复苏能减轻出口回落对工业企业利润增速造成的下行压力,工业企业利润增速已接近底部。

3)上周国内经济高频数据普遍走弱。年关将至,开工率、产能利用率以及产量均弱于上半月的水平,水泥、沥青等产品价格走弱也反映需求不足的问题。

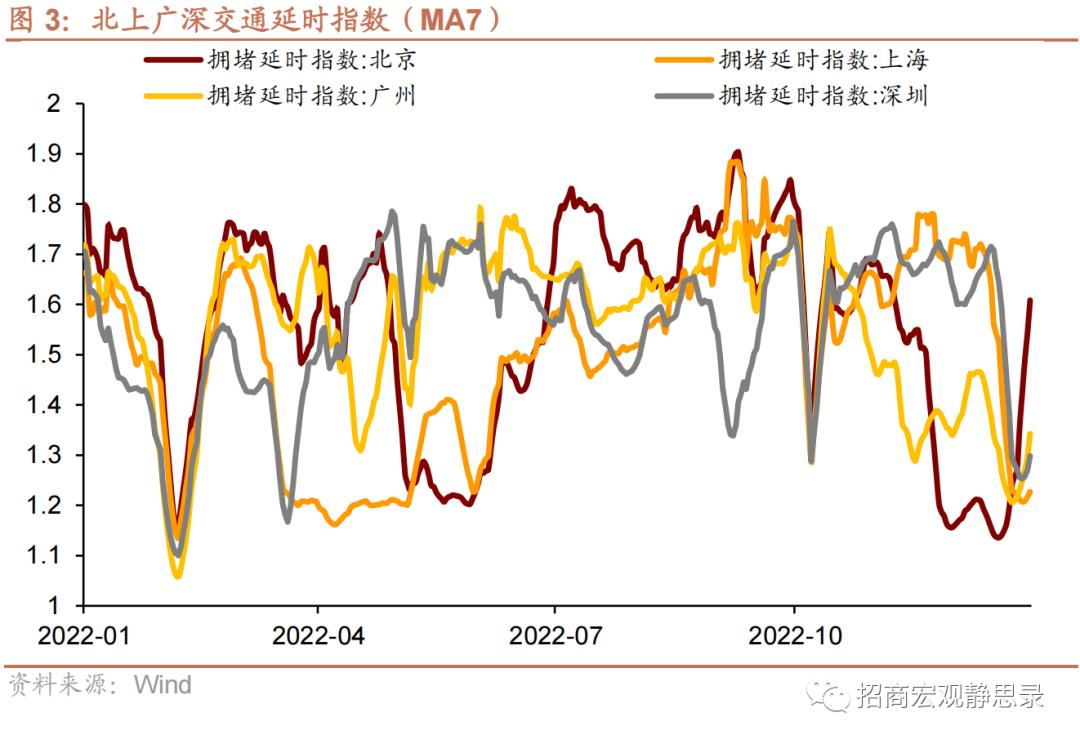

4)但不乏积极变化。疫情最早达峰的北京交通延时指数开始快速回升,政策优化将进一步提振节后出入境活跃度。

需要谨慎的是,春节后还有一波疫情。2-3月市场或将进入波动期,强预期主要的资产价格走势可能转为弱经济主导。3月中旬至4月初的高频数据将有效反映疫后复苏强度,也将检验股债牛熊逻辑。

国泰君安(行情601211,诊股):经济预期的至暗时刻已经过去

由于防疫政策调整始于11月,国君宏观将11-12两月PMI较10月环比降幅与22年4月较3月环比降幅进行对比,发现以下几个特征:

一是疫情对制造业的冲击弱于4月,对服务业的冲击强于4月,对生产端的影响强于需求端;

二是此轮疫情对行业的影响范围明显更广,包括前期韧性较强的基建和高技术制造领域都受到拖累,这一点与4月不同。

考虑到全国各地疫情达峰时间差,以及春运可能带来的二次感染,预计疫情对23Q1的负面影响持续,Q2经济从底部开始回升。值得注意的是,从招工前瞻指数来看,企业预期最差的阶段可能已经过去。

天风策略:连续3年Q1都有大跌,2023Q1能不能对大家好一些

历史上,每年Q1的春季躁动都十分让人期待,统计数据来看,春节到两会期间,wind全A指数的上涨概率超过了90%。然而过去3年的Q1,连续爆发黑天鹅因素:

2020年Q1,国内、海外疫情先后爆发,春节后A股几乎跌停,3月又随着美股熔断而大跌。

2021年Q1,春节前是核心资产最后的高潮,春节期间海外大宗商品价格大幅上涨、美债利率大幅上行,同时300非金融股债收益差触及+2X标准差,核心资产随即见到大顶。

2022年Q1,1月开始美联储在3月加息的概率快速提升到100%,大超预期,随后叠加俄乌战争和国内疫情,市场持续下跌。

值得一提的是,过去几年一季度行情的表现情况究竟如何,与开年股债收益差所处的位置高度相关:

(1)16年Q1全A指数-18%,股债收益差处于下行通道的-1X标准差

(2)17年Q1全A指数+2.3%,股债收益差处于上行通道的均值附近

(3)18年Q1全A指数-3.2%,股债收益差处于+2X标准差附近

(4)19年Q1全A指数+31%,股债收益差处于-2X标准差附近

(5)20年Q1全A指数-6.8%,股债收益差处于-0.5X标准差附近

(6)21年Q1全A指数-3.3%,股债收益差处于+2X标准差附近

(7)22年Q1全A指数-14%,股债收益差处于-0.5X标准差附近

回到当前,股债收益差处于-1.5X标准差附近,这一位置的有利程度,仅次于2019年年初。同时考虑到目前成长赛道的拥挤度大部分处于2022年4月底的位置,基本面挖坑后、春季复工复产预期驱动的一季度还是值得期待。

银河证券:2023年大盘股、价值股存在较好交易性机会

在当前不确定性较强的环境下,国有资产的相对确定性较高,央企、国企业绩表现出较强韧性,盈利能力优于市场平均水平;并且,央企、国企是国民经济中的重要支柱,是经济发展中的压舱石,国有控股企业不断提能增效,估值有望重塑,配置价值抬升。

政策面,着力推进高质量发展,推动构建新发展格局,实施供给侧结构性改革,推动国有资本和国有企业做强做优做大。

因此,预判2023年,受中国特色估值体系重塑及对地产流动性支持等影响,大盘股、价值股亦会存在较好的交易性机会。