| 顶尖财经网(www.58188.com)2024-12-20 18:19:39讯:

(以下内容从西南证券《有色金属行业2025年投资策略:首推铝铜,长期看好黄金》研报附件原文摘录)

核心观点

回顾2024:国内方面:经济数据出现分化,内需仍弱,出口较强,地产冲击下的压力测试或接近尾声,竣工端增速有见底迹象,截止至2024年11月底,我国房屋新开工面积同比下降23.0%,竣工面积同比下降26.2%;海外方面:美联储降息节奏符合市场预期,目前联邦基金利率区间为4.25%-4.5%,2024年降息三次,累计降息100bp;更会关注联邦赤字的变化。资源板块:截止至2024年12月18日,分母端的黄金率先上涨,同比+11.9%,铜于Q2补涨,同比+16.6%,分子端的铝和锡不甘示弱,底部反弹幅度亮眼。加工板块:跟随新能源车和光储压泡沫,截止至2024年12月18日,新能源指数市盈率(TTM)为30.45,光伏指数市盈率(TTM)为35.9,估值降至历史低位,但行业趋势反转尚需时间。

展望2025年:我们建议把握四条主线:①分母端扩张:金银:机构对黄金价格短期持续性存疑,黄金股价和金价出现背离,2025年,黄金突破3000美金是大概率事件,黄金板块从中长期看,估值具备很高性价比。②分子端改善:铝铜锡:24Q3利润集中在氧化铝环节,基于氧化铝远期过剩较确定,25年利润会向电解铝传导,叠加25年中美周期共振向上的判断,铝价将易涨难跌。③先进材料:炒作主题和风格将推升新材料板块估值,值得关注的小金属和新材料标的。④锂矿反弹机会:板块盈利有筑底迹象,因碳酸锂供需扭转尚需时日,股价或仍需磨底,2025年碳酸锂板块或有反转机会。

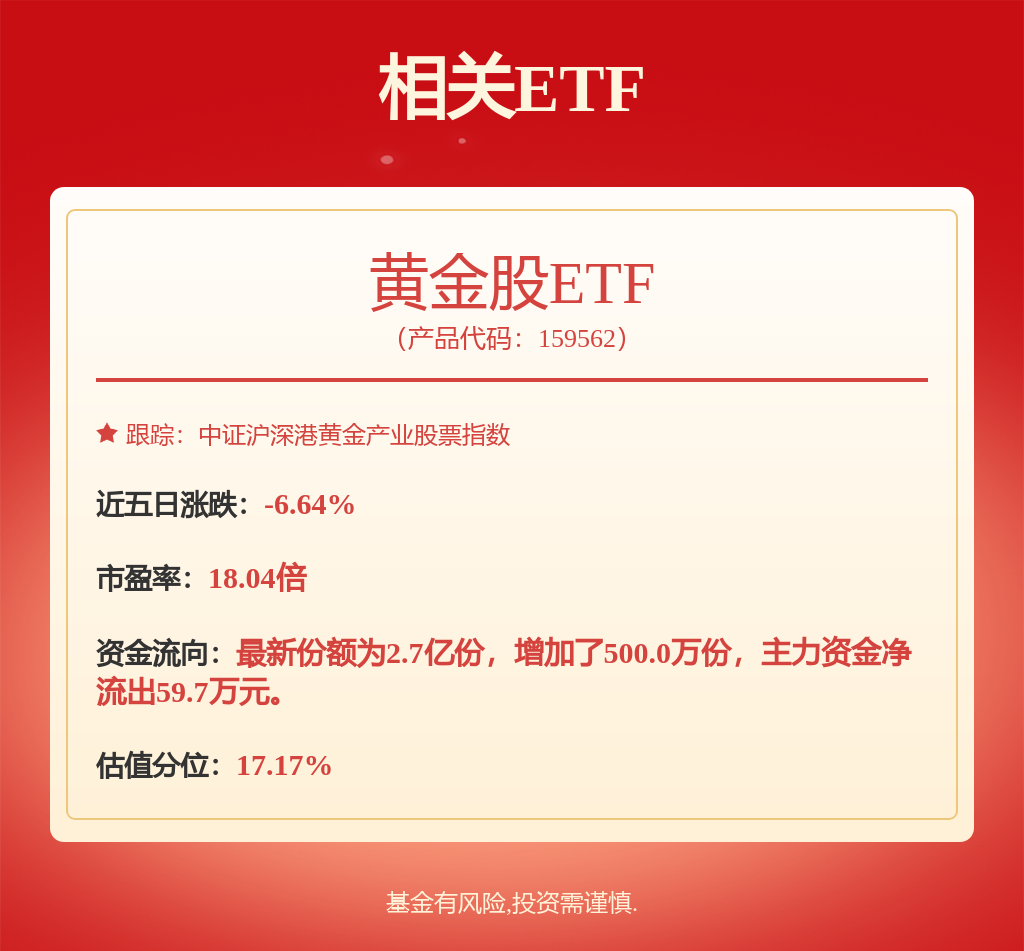

主线一:分母端扩张:金银

贵金属建议关注黄金和白银:贸易剥离之后业绩见底的黄金转型标的玉龙股份(601028.SH);持续增储扩产,资源优势突出标的山东黄金(600547.SH)。

工业金属推荐铜:玉龙铜矿远期有增量,盐湖盈利安全垫高的西部矿业(601168.SH);铜资源自给率大幅提升标的铜陵有色(000630.SZ);铜板块业绩弹性突出标的洛阳钼业(603993.SH)。相关标的:多元布局铜、金、锂矿资源的龙头企业紫金矿业(601899.SH)。

主线二:分子端改善:铝锡钨锑

铝、锡、钨锑板块:电解铝合规产能有上限叠加煤炭高弹性的神火股份(000933.SZ);一体化优势加深,海外布局助力远期成长的天山铝业(002532.SZ);锡产能大幅放量的成长性标的兴业银锡(000426.SZ);光伏细钨丝快速放量的厦门钨业(600549.SH)。相关标的:双碳背景下,再生铝远期竞争优势凸显的明泰铝业(601677.SH),充分受益锡锑涨价和资产注入有预期差的华锡有色(600301.SH)。

主线三:先进材料

磁性材料和先进金属材料:高端汽车电子连接器国产替代,持续放量的博威合金(601137.SH);下游光储逆变器用软磁粉持续景气,芯片电感受AI驱动,需求空间广阔的铂科新材(300811.SZ)。相关标的:羰基铁粉降本空间较大,高频化打开需求场景的悦安新材(688786.SH);AI驱动,新材料大有可为的云南锗业(002428.SZ)、天通股份(600330.SH),PM技术实力雄厚,积极布局光储SMC材料的东睦股份(600114.SH)。

主线四:锂矿底部反弹机会

能源金属相关标的:资源禀赋较好的天齐锂业(002466.SZ);一体化布局的赣锋锂业(002460.SZ);资源自给率提升弹性较大,积极布局铜资源的中矿资源(002738.SZ)、雅化集团(002497.SZ);远期钾锂产能大幅提升的成长性标的藏格矿业(000408.SZ);镍板块有以量换价、一体化优势凸显的华友钴业(603799.SH)。

风险提示:经济复苏不达预期风险;行业产能投放过快风险;AI板块估值过高风险。

|