| 顶尖财经网(www.58188.com)2025-4-9 11:25:15讯:

比亚迪)

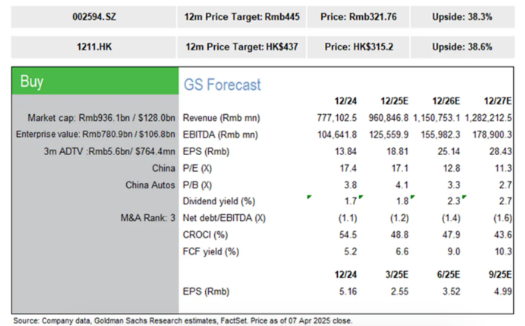

href=/002594/>比亚迪(002594):2025 年第一季度初步净利润比高盛预期中值高出 25%;维持买入评级 比亚迪公布了 2025 年第一季度初步净利润,为 85 亿元至 100 亿元人民币,同比增长 102%,较高盛 / Visible Alpha 预期中值分别高出 25%/20%,意味着单车利润为 9200 元人民币。我们认为,盈利增长主要得益于:(1)规模经济,2025 年第一季度销量同比增长 60%,而中国新能源汽车行业批发量同比增长 47%;(2)销售结构改善,2025 年第一季度海外销量占总销量的 21%(2024 年第四季度 / 2024 年第一季度分别为 8%/16%)。 展望未来,我们预计:(1)比亚迪 2025 年将推出多达 17 款新车型,并进行包括自动驾驶功能和 10C 快充技术在内的技术升级,从而推动销量进一步增长;(2)随着售价更高的新车型(包括近期推出的仰望 U7,以及预发布的汉 L / 唐 L)带来销量贡献,以及持续的成本削减举措有助于抵消市场竞争压力,利润率将有所提升;(3)由于在美国的营收敞口极小,且美国进口零部件占中国新能源汽车材料清单成本的比例不到 5%,且生产地不在美国,因此美中关税上调对其直接影响有限。 交付量增长 公司 2025 年第一季度交付了 100 万辆新能源汽车,同比增长 60%,环比下降 34%,而中国新能源汽车行业批发量同比增长 47%,环比下降 34%。 海外销量增长 比亚迪 2025 年第一季度出口新能源汽车 20.6 万辆,同比增长 111%,环比增长 73%,占总销量的 21%(2024 年第四季度 / 2024 年第一季度分别为 8%/16%)。我们认为美中贸易紧张局势对比亚迪的直接影响有限,因为比亚迪在美国市场的敞口极小,且美国进口零部件占中国新能源汽车材料清单成本的比例不到 5%,生产地不在美国,可能不受中国报复性关税的影响(详见我们的报告)。 品牌高端化 2025 年前两个月,比亚迪的高端品牌腾势、方程豹、仰望的总销量分别为 2 万辆、1.1 万辆、391 辆,同比分别增长 48%、49%、下降 84%,占总销量的 5.2%(2024 年第四季度 / 2024 年第一季度分别为 4.1%/6.2%)。腾势和方程豹品牌销量增长主要得益于新车型的推出 —— 腾势 Z9 GT EV/Z9 DM/Z9 EV 和方程豹豹 8,这些车型于 2024 年 11 月至 2025 年 12 月开始交付。对于大众市场的比亚迪品牌,公司于 2025 年 1 月推出了夏 DM,这是一款 MPV 车型,2025 年第一季度平均成交价为 27.5 万 - 27.6 万元人民币(大众市场其余车型平均成交价约为 15 万元人民币),2025 年 1 - 2 月销量为 1 万辆、1.1 万辆。2025 年 3 月,比亚迪推出了大型轿车仰望 U7,售价为 62.8 万 - 70.8 万元人民币,并预发布了搭载其新纯电技术的汉 L / 唐 L EV(详见我们的报告),预售价分别为 27 万 - 35 万元人民币 / 28 万 - 36 万元人民币。因此,我们预计售价更高的车型销量将进一步增长,从而带来更高的利润。 我们重申对比亚迪的买入评级,基于 12 个月现金流折现模型(加权平均资本成本 10.8%,长期增长率 2.0%),A/H 股目标价分别维持在 445 元人民币 / 437 港元(H 股给予 10% 的折价)不变,意味着分别有 38%/39% 的上涨空间。 投资要点 比亚迪是中国乃至全球领先的新能源汽车制造商。我们认为,该公司在国内外市场均处于有利地位,既能满足最大的大众市场需求,又能在国内新能源汽车政策支持下打造高端品牌。与此同时,比亚迪凭借极具竞争力和创新性的产品开始开拓海外市场,我们预计这将成为公司的第二增长动力,在 2024 - 2030 年期间贡献 23% 的新增汽车销量。凭借全面的产品组合和强大的内部研发能力,比亚迪能够持续进行汽车技术创新。我们预计,比亚迪的汽车总销量将从 2024 年的 430 万辆增长到 2030 年的 890 万辆,占据中国新能源汽车批发需求的三分之一。比亚迪 A/H 股目前的 12 个月远期市盈率低于历史平均水平,我们认为这具有吸引力。我们给予买入评级。催化剂包括强劲的销售业绩、新能源汽车行业新的支持政策、海外市场的突破以及季度业绩表现。下行风险包括:(1)电动汽车竞争加剧;(2)海外扩张进度慢于预期;(3)外部电池销售低于预期。 目标价风险及方法 我们给予买入评级,基于 12 个月现金流折现模型(加权平均资本成本 10.8%,长期增长率 2.0%),A/H 股目标价分别为 445 元人民币 / 437 港元(H 股给予 10% 的折价)。下行风险包括:(1)电动汽车竞争加剧;(2)海外扩张进度慢于预期;(3)外部电池销售低于预期。

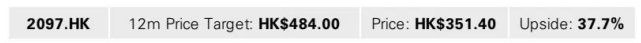

蜜雪冰城集团(2097.HK):评级买入 领先的现制饮品企业,业绩表现稳健且具增长机遇;首次覆盖给予买入评级 我们预计中国最大的现制饮品(FMD)企业蜜雪冰城集团(蜜雪冰城)在 2024 - 2027 年期间,销售额 / 调整后净利润复合年增长率(CAGR)将分别达到 20%/19% 。这得益于门店数量以 16% 的复合年增长率增长(每年新增 7800 - 9200 家门店),以及单店 GMV(商品交易总额)以 2% 的复合年增长率增长。尽管我们预计 2025 年毛利率(GPM)将同比下降 1.9 个百分点,但 2024 年毛利率将提升 2.9 个百分点 。由于公司计划与加盟商 / 消费者分享供应链效率提升带来的益处,这一策略将进一步强化其成本优势和加盟商盈利能力,从长期来看,将推动门店增长及单店销售额提升。 截至 2023 年,蜜雪冰城在中国现制饮品 / 现制茶饮 / 大众市场现制茶饮店 GMV 中的市场份额分别为 11.3%/20.2%/57.1% 。我们认为,在整体现制饮品消费快速增长,以及其在价格竞争力(单品均价约 6 元人民币,与即饮产品相近)、供应链(超 60% 的原料 / 超 100% 的核心原料实现自产;12 小时内可配送至中国超 90% 的县级地区 )、品牌知名度(家喻户晓的 “雪王” IP )和利益一致的加盟模式(加盟店投资回收期约 12 - 13 个月 )等方面差异化优势的推动下,其市场渗透率还有进一步提升空间。我们的门店分析显示,到 2024 年底,蜜雪冰城在中国的门店总数可能达到 13.2 万家,而目前为 4.16 万家。蜜雪冰城在海外市场也表现强劲(2024 年海外销售额占比约 5% ),尤其是在东南亚地区,我们预计其海外业务占比将不断提升(2027 年预计达 7% )。 我们首次覆盖蜜雪冰城集团,给予买入评级,基于 2026 年 26 倍市盈率,给出 12 个月目标价为 484 港元 。我们设定的目标市盈率与全球领先同行(包括星巴克和农夫山泉)的平均市盈率相符,但鉴于蜜雪冰城的领先地位、较快的增长速度和价格优势,高于我们覆盖的其他餐饮服务公司。主要风险包括:1)门店网络管理;2)竞争;3)食材成本通胀 / 运营成本;4)食品安全;5)海外扩张。

珍酒李渡(6979.HK)调研纪要 预计下半年复苏更明显,李渡品牌引领增长 4 月 8 日,我们在香港邀请了珍酒李渡的首席财务官与投资者进行交流。总体而言,管理层对近期零售需求的复苏仍持谨慎态度,同时寻求由持续高端化和区域渗透驱动的长期增长机会。关键信息如下: 近期动态 3 月,管理层注意到,由于春节后存在一些补货需求,经销商的订单有所增加,但年初至今尚未观察到明显的零售需求复苏。对公司来说,春节期间的销售基数也较高。 全年预期 管理层仍设定营收同比持平的目标,同时期望净利率能有温和提升。从半年度来看,管理层预计 2025 年上半年销售额不低于 2024 年下半年,且 2025 年下半年也可能会环比有所改善。 区域表现 2024 年,公司在贵州市场的销售额仍同比增长两位数,河南市场保持稳定,湖南市场也进展顺利,而山东市场表现略为滞后。 基酒储存能力 到 2025 年底,公司的基酒储存量将达到约 12 - 13 万吨,这将是支持长期增长的宝贵资源,潜在销售价值达 400 - 500 亿元人民币。 零售需求和运营动态 3 月,由于春节后的补货需求,经销商的订单有所增加,但年初至今零售需求尚未明显复苏。自 2024 年 6 月以来,需求疲软的态势一直持续,管理层认为目前行业内经销商的信心依然较低。因此,公司不打算给渠道施加太大压力,并严格控制渠道返利,以保持批发价格基本稳定,包括自去年起暂停消费者扫码领红包活动。今年,公司还将逐步开拓宴会市场,可能会借助珍 10 产品。 2025 年展望 管理层期望实现半年度环比改善,预计 2025 年上半年销售额不低于 2024 年下半年,2025 年下半年大概率也将保持基本稳定或有所改善 。2025 年全年,管理层仍目标营收同比持平,净利率温和提升。高端白酒部门仍将追求双位数的销售增长,李渡品牌将在 2025 年继续成为增长驱动力。据管理层称,如果地方政府债务问题在全年能取得更多积极进展,刺激商业活动恢复,公司将有更大的增长空间。管理层表示 2025 年的员工持股计划(ESOP)尚未确定。 区域重点 公司将继续聚焦五大重点区域市场。2024 年,公司在贵州市场的销售额同比增长两位数,河南市场保持稳定,湖南市场进展顺利,山东市场表现略为滞后。广东也是高端白酒和珍 30 产品线主要聚焦的关键市场。 产能和资本支出 到 2025 年底,公司的基酒储存量将达到约 12 - 13 万吨。若按照 2024 年珍酒的平均售价(即约 36.5 万元 / 吨)计算,潜在销售总值可达 400 - 500 亿元人民币。展望未来,管理层预计从 2027 年起资本支出将逐渐减少。 目标价风险和估值方法 估值方法 我们对珍酒李渡给予买入评级。我们基于 2026 年预期市盈率 14.5 倍进行折现(相对于 A 股平均市盈率的基准倍数给予 25% 的折价),得出 12 个月目标价为 8.08 港元。 主要风险 白酒行业的监管风险可能对业务产生不利影响;竞争加剧可能会降低盈利能力;宏观经济和行业的不确定性可能导致渠道去库存和批发价格下跌;主要生产区域的环境污染和潜在自然灾害可能带来经营风险;存在潜在的利益冲突。

|